Дипломная работа: Учет кассовых операций

СОДЕРЖАНИЕ

Введение

1. Теоретические основы бухгалтерского учета денежных средств в кассе

1.1 Учет кассовых операций

1.2 Аудит кассовых операций

2. Организационно-экономическая характеристика предприятия

2.1 Экономическая среда и конкуренты

2.2 Правовой статус, состав и структура предприятия

2.3 Выпускаемая продукция и оказываемые услуги

2.4 Организация и оплата труда, персонал предприятия

2.5 Экономические показатели предприятия

2.6 Анализ финансового состояния

3. Учет и аудит кассовых операций

3.1 Учетная политика предприятия

3.2 Организация бухгалтерского учета

3.3 Учет кассовых операций

3.3.1 Документальное оформление кассовых операций

3.3.2 Синтетический и аналитический учет кассовых операций

3.4 Аудит кассовых операций в организаций

3.4.1 Цели и задачи аудита

3.4.2 Планирование аудиторской проверки кассовых операций

3.4.3 Заключение аудиторской проверки

3.5 Совершенствование учета кассовых операций

Заключение

Список использованной литературы

Приложения

ВВЕДЕНИЕ

Деньги - особый товар, который является единственным всеобщим эквивалентом.

С появлением денег все товарное хозяйство перешло в качественно новое состояние. Товарный мир раскололся на два полюса: на одной стороне сосредоточилась вся совокупность потребительских стоимостей, а на другой - деньги, выражающие суммарную стоимость всех товаров.

Деньги становятся непосредственным выразителем общественных отношений между людьми. Все это придает деньгам такую общественную силу, которая может творить и добро, если обращена на пользу людям, и зло, когда деньги служат средством унижения человека.

Экономическая сущность и роль денег проявляется в их функциях.

Прежде всего, деньги выполняют функцию меры стоимости, то есть измеряют стоимость всех товаров. Стоимость вещи, выраженная в деньгах, - его цена. Для определения цены продукта сами деньги не требуются, поскольку продавец товара устанавливает его цену мысленно (идеально выражает стоимость в деньгах). Цены товаров выражаются в известном количестве денежного товара - золота. Количество золота, его масса, измеряется его весом. Определенное весовое количество золота принимается за единицу измерения его массы. Эта единица, устанавливается государством в качестве денежной единицы, называется масштабом цен. Масштаб цен служит для измерения массы золота. Все цены товаров выражаются в определенном количестве денежных единиц или, что одно и то же, в определенном количестве весовых единиц золота.

Первоначально функцию средства обращения золото выполняло в слитках. Чтобы не взвешивать золото в каждом акте обмена, сначала отдельные купцы, а потом и государство стали придавать небольшим слиткам золота определенную стандартную форму и ставить на них соответствующий штамп.

Золото как деньги получило форму монеты. При обращении монеты постепенно стираются, теряют в своем весе. Однако на рынке они принимались как полноценные деньги, хотя содержащиеся в них количество золота постепенно уменьшалось. В итоге реальное содержание золота в монете отделилось от ее номинального (указанного на ней) содержания. Само государство стало заменять полноценную золотую монету на неполноценную отчеканенную серебряный или медный знак. Эта практика в дальнейшем привела к выпуску чисто номинальных знаков. Этим было доказано, что полноценные деньги при выполнении ими функции средства обращения можно заменять символами стоимости.

Если продавец получил за свой товар деньги, но не стал их сразу же расходовать на покупку нужных ему вещей, то процесс обращения прерывается. Тогда деньги начинают выполнять функцию средства образования сокровищ: они накапливаются в качестве представителя богатства вообще; функцию сокровища выполняют не только золотые монеты, но и слитки, изделия из золота, то есть сам денежный материал во всех его видах.

Золото изымалось из обращения и превращалось в сокровище только на ранних ступенях развития товарного хозяйства. Неподвижное сокровище не приносит дохода, а поэтому все деньги стали пускаться в оборот для получения их прироста. Сейчас сокровища накапливаются в банках, которые посредством кредита находят им прибыльное применение.

При продаже товаров в кредит (в долг с отсрочкой платежа) деньги выполняют функцию платежного средства: ими расплачиваются за ранее приобретенный товар, когда наступает срок погашения задолженности. В такой роли деньги используются и вне сферы товарного обращения: когда выплачивается заработная плата, выполняются всякого рода финансовые обязательства (по займам, налогам, за аренду земли или помещения, и т.п.).

Долговые обязательства порождают новую форму денег - кредитную.

Производитель, продавший товар в долг, получает от покупателя вексель (долговое обязательство), который может использовать вместо денег, чтобы расплатиться за вещь, купленную у третьего лица. Однако такие векселя используются ограниченно, поскольку они гарантируются лишь имуществом одного собственника. Прочные гарантии стали обеспечивать банки, которые взамен частных векселей - с определенной выгодой для себя - стали выпускать банкноты (или банковские билеты). В отличие от векселей коммерсантов (торговцев) банкноты выпускались на круглые суммы, имели золотое обеспечение, обладали широкой способностью к обращению. Наряду с банкнотами в обороте участвуют и другие виды кредитных средств обращения - чеки. Чек представляет собой приказ банку, выписанный владельцем денежного вклада, о выдаче со своего счета денег лицу, указанному в чеке. Чеки имеют короткий срок обращения.

Развитие кредитных отношений создают возможность погашать долги путем взаимных зачетов долговых обязательств. Это сокращает потребность в наличных деньгах.

В международной торговле осуществляется функция мировых денег: последние стали выступать в виде всеобщего эквивалента в хозяйственных взаимоотношениях всех стран. На мировом рынке долгое время деньги сбрасывали все свои "национальные мундиры" (монетных, бумажных и кредитных денег отдельных государств) и выступали в натуральной форме в виде слитков золота. Золото являлось мерой стоимости и использовалось на мировом рынке как всеобщее средство платежа. В торговых сделках между странами товары реализовались крупными оптовыми партиями, и расчеты производились преимущественно путем зачета долговых обязательств через банки. Наличное золото перевозилось из одной страны в другую лишь в том случае, если долговые обязательства не погашались взаимными расчетами. Тогда деньги выступали на мировом рынке в качестве всеобщего платежного средства. Бывали такие случаи, когда международная товарная сделка оплачивалась наличными деньгами: здесь мировые деньги являлись всеобщим покупательным средством.

Перемещение денег из одной страны в другую происходит и тогда, когда предприниматели переводят свои денежные средства для их хранения за границу. В данном случае деньги выступают как общественная материализация богатства.

В XX веке широко развивались межгосударственные экономические отношения. Валюта (денежная единица) той страны, которая имеет высокий удельный вес в международной торговле и предоставляет значительные кредиты другим странам, получает преимущество. Расчеты между государствами осуществляются в национальной валюте, занимающей главенствующее положение в мировом платежном обороте. При этом признается непременное условие: господствующая валютная единица представляет определенное количество золота.

В условиях рыночной экономики становятся особенно актуальными вопросы рациональной и эффективной организации процессов управления и контроля за движением денежных средств организации с целью повышения эффективности деятельности предприятия.

Бухгалтеру, экономисту в процессе своей повседневной деятельности все время приходится анализировать и контролировать получаемые результаты в отчетном периоде (за месяц, декаду, неделю). Каждая оперативка, проводимая руководителем предприятия, посвященная итогам деятельности за отчетный период, начинается с отчета о движении и остатке денежных средств.

Таким образом, руководству предприятия небезразлично сколько отвлекается из оборота финансовых ресурсов для обеспечения бесперебойного процесса производства, снабжения и сбыта и т.д. Недостаток денежных средств у предприятия приводит к нарушению ритмичности его производства, снижению производительности труда. Поэтому основными задачами учета денежных средств являются:

- проверка правильности документального оформления и законности расчетных и кредитных операций, своевременное и полное отражение их в учете;

- обеспечение своевременности, полноты и правильности расчетов по всем видам платежей и поступлений;

- своевременное проведение и выявление результатов инвентаризации безналичных денежных средств, денежных документов и расчетов,

- обеспечение изыскания дебиторской и погашение кредиторской задолженности и ссуд кредитных учреждений в установленные сроки;

- обеспечение сохранности банковских документов;

- изыскание возможностей наиболее рационального вложения денежных средств для извлечения прибыли;

- контроль за оплатой счетов;

- получение долгов с заемщиков и дебиторов;

- контроль за целевым использованием денежных средств;

- своевременное перечисление налогов в бюджет и внебюджетные фонды.

Надлежащая организация учета денежных средств может быть обеспечена бухгалтерией при участии других структурных подразделений предприятия: отдела снабжения, программистов ЭВМ и др. В этих случаях бухгалтерия должна быть инициатором выполнения соответствующих работ.

Цель работы - теоретическое и практическое исследование учета и аудита кассовых операций.

Для достижения поставленной цели выполним следующие задачи:

- теоретическое исследование вопросов по учету и аудиту денежных средств в кассе;

- практическое исследование учета и аудита кассовых операций.

Объект исследования – Общество с ограниченной ответственностью «Спецтехноком».

Методологическая основа исследования – нормативные, инструктивные и законодательные акты, труды ученых – экономистов, бухгалтерские (финансовые) документы исследуемого предприятия.

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ БУХГАЛТЕРСКОГО УЧЕТА ДЕНЕЖНЫХ СРЕДСТВ В КАССЕ

1.1 Учет кассовых операций

Задачи и принципы учета денежных средств. Задачами учета денежных средств являются:

- Полная и своевременная регистрация операций, связанных с движением рабочего капитала в кассе и на счетах в банках.

- Контроль за наличием денежных средств, их сохранностью и целевым использованием.

- Полное, своевременное и правильное отражение в учетных регистрах текущих операций по поступлению и выбытию данного капитала.

- Контроль за соблюдением расчетно-платежной и сметной дисциплины.

- Контроль за своевременностью возвращения в банк сумм не использованных по назначению в соответствии с выделенными лимитами и сметами.

- Правильное и своевременное проведение инвентаризации кассовой наличности, операций по счетам в банках и отражение ее результатов в учете.

Решение этих задач во многом зависит от четкого соблюдения следующих основных принципов учета денежных средств:

- Свободные денежные средства должны храниться только в банке, и их выдача и использование осуществляются в соответствии с целевым назначением.

- Платежи производятся в безналичном порядке после отгрузки товарно-материальных ценностей, выполнения работ и оказания услуг или одновременно с ними. Предварительная оплата допускается лишь в случаях, предусмотренных законодательством и учетной политикой организации.

- Платежи производятся с согласия (акцепта) плательщика или по его поручению; без согласия — только в случаях, предусмотренных действующим законодательством.

- Платежи производятся за счет собственных средств плательщика или за счет кредитов банка.

- Списание со счета денежных средств в объеме, достаточном для удовлетворения всех предъявляемых к организации требований, осуществляется в порядке поступления распоряжений клиента и других документов на списание.

- Недостаточность денежных средств на счете организации для удовлетворения всех предъявляемых к ней требований обусловливает списание этих средств путем применения установленной очередности платежей.

Погашение требований в порядке календарной очередности поступления документов предусматривает удовлетворение этих требований путем списания средств, относящихся к одной очереди.

Хранение денежных средств. Для приема, хранения и расходования наличных денежных средств предприятия должны иметь кассу.

Согласно высказыванию П.И. Камышанова [16, с.28], касса - это обособленное подразделение, осуществляющее и оформляющее все операции по наличному денежному обороту.

Руководители предприятий обязаны оборудовать кассу и обеспечить сохранность денег в помещении кассы, а также при доставке их из учреждения банка и сдаче в банк.

Все наличные деньги и ценные бумаги на предприятиях хранятся в несгораемых металлических шкафах, которые по окончании работы кассы закрываются ключом и опечатываются печатью кассира. Ключи от металлических шкафов и печати хранятся у кассиров, которым запрещается оставлять их в условленных местах.

Хранение в кассе наличных денег и других ценностей, не принадлежащих данному предприятию, запрещается.

После издания приказа (решения, постановления) о назначении кассира на работу руководитель предприятия обязан под расписку ознакомить его с Порядком ведения кассовых операций в Российской Федерации, после чего с кассиром заключается договор о полной материальной ответственности.

В случае внезапного оставления кассиром работы (болезнь и др.) находящиеся у него под отчетом ценности немедленно пересчитываются другим кассиром, которому они передаются, в присутствии руководителя и главного бухгалтера организации или в присутствии комиссии из лиц, назначенных руководителем организации. О результате пересчета и передачи ценностей составляется акт за подписями указанных лиц.

В малых предприятиях, не имеющих в штате кассира, обязанности последнего может исполнять главный бухгалтер или другой работник по письменному распоряжению руководителя организации при условии заключения с ним договора о материальной ответственности.

Учет кассовых операции ведется согласно "Порядка ведения кассовых операций в Российской Федерации, письмо ЦБ РФ от 22 сентября 1993 г. № 40".

Порядок ведения кассовых операций регламентируется Центральным Банком (ЦБ) России.

Кассовые операции самые многочисленные и самые распространенные на предприятии. Их учет сопровождается оформлением документов, главными из которых являются:

- договор о полной индивидуальной ответственности кассира;

- приходный кассовый ордер (форма № КО-1, (приложение 1);

- расходный кассовый ордер (форма № КО-2), (приложение 2);

- журнал регистрации приходных и расходных кассовых ордеров (форма № КО-3);

- платежная ведомость (форма № Т-53);

авансовый отчет (форма № АО-1), (приложение 3).;

- объявление на взнос наличными (форма № 0402001);

- кассовая книга (форма № КО-4), (приложение 4);

- книга учета принятых и выданных кассиром денежных средств (форма № КО-5);

- акт проверки денежных средств кассы (форма № КМ-9);

- акт инвентаризации денежных средств в кассе (форма № ИНВ-15).

Главная особенность ведения и заполнения кассовых документов в том, что помарки в них не допускаются. Если допущена ошибка при оформлении, то неправильно записанная цифра должна быть зачеркнута одной чертой (чтобы была видна неправильная запись), а сверху должен быть написан верный результат. Кроме того, делается запись «Исправленному верить», ставятся подписи ответственных лиц (кассира и главного бухгалтера или кассира и руководителя), подписи заверяются печатью предприятия.

Учет денежной наличности ведется на активном синтетическом счете 50 «Касса». В дебет его записывают поступление денежных средств в кассу, а вкредит – выбытие денежных средств из кассы.

К счету 50 «Касса» могут быть открыты субсчета:

- 50-1 «Касса организации»;

- 50- «Операционная касса»;

- 50-3 «Денежные документы» и др.

На субсчете 50-1 «Касса организации» учитывают денежные средства в кассе. Если организация проводит кассовые операции с иностранной валютой, то к счету 50 «Касса» открывают субсчета для обособленного учета движения каждой наличной иностранной валюты.

На субсчете 50-2 «Операционная касса» учитывают наличие и движение денежных средств в кассах товарных контор (пристаней) и эксплуатационных участков, остановочных пунктов, речных переправ, судов, в билетных и багажных кассах портов, вокзалов и т.п. Это субсчет открывается организациями при необходимости.

На субсчете 50-3 «Денежные документы» учитывают находящиеся в кассе организации почтовые и вексельные марки, оплаченные авиабилеты и другие денежные документы.

Любое наличное денежное поступление (выручка, суммы от подотчетных лиц и покупателей, займы физических лиц, деньги из банка по чеку и т.п.) оформляется приходным кассовым ордером, состоящим из непосредственно приходного кассового ордера и квитанции к нему.

Приходный кассовый ордер выписывается работником бухгалтерии в одном экземпляре, подписывается главным бухгалтером.

Вторая часть приходного кассового ордера-квитанции является его отрывной частью и служит оправдательным документом лица, внесшего наличные деньги в кассу. Квитанция подписывается главным бухгалтером, заверяется печатью (штампом) кассира и регистрируется в Журнале регистрации приходных и расходных кассовых документов. После этого квитанция выдается на руки лицу, сдавшему деньги, а приходный кассовый ордер с погашенным штампом «Получено» прилагается к документу, явившемуся основанием для хозяйственной операции по поступлению денежных средств.

После проверки соответствия записей приходный кассовый ордер подписывает главный бухгалтер.

Выдача наличных денег из кассы оформляется расходным кассовым ордером с учетом тех же требований, которые предъявляются к выписке приходного кассового ордера. Расходный кассовый ордер кроме главного бухгалтера подписывается и руководителем предприятия.

Выдача наличных денег из кассы может производиться и по другим документам: счетам, заявлениям на выдачу денег и т. п.

Документы, явившиеся основанием для выдачи денег, погашаются путем наложения на них штампа «Оплачено» с указанием реквизитов расходного кассового ордера на общую сумму платежа по каждому документу. Такая процедура проводиться с целью исключения повторного использования платежных документов.

Разовые выплаты денег из кассы отдельным лицам осуществляются по расходным кассовым ордерам.

Первичными учетными документами, подтверждающими расход кассовой наличности, являются копия товарного чека, счет, отчеты подотчетных лиц о расходовании полученных наличных денег, договор (контракт) на отдельные сделки между юридическими лицами.

Прием и выдача денег по кассовым ордерам осуществляется только в день их составления. В этот же день кассир отчитывается перед бухгалтерией о движении кассовой наличности за текущий рабочий день.

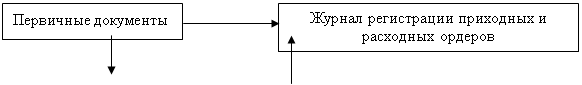

Все приходные и расходные кассовые ордера после их выписки регистрируются в Журнале регистрации приходных и расходных кассовых документов, который ведется в хронологическом порядке.

После записи в Журнал регистрации приходных и расходных кассовых документов указанные документы или заменяющие их платежные (расчетно-платежные) ведомости, заявления на выдачу денег, счета и другие документы используются для заполнения Кассовой книги.

Кассовая книга является учетным регистром строгой отчетности. Поэтому она пронумерована и прошнурована. Последняя ее страница заверяется печатью с указанием следующей записи: «В этой книге пронумеровано и прошнуровано __ листов» и подтверждением ее подписями руководителя и главного бухгалтера.

Записи в кассовой книге оформляются в двух экземплярах через копировальную бумагу. Отрывные листы кассовой книги являются отчетом. Первые экземпляры и отрывные листы нумеруются одними и теми же номерами. Записи в кассовую книгу вносятся непосредственно в момент поступления или выбытия денежных средств. В конце рабочего дня подводится итог операций за день и определяет остаток денег в кассе на конец дня.

Бухгалтерская обработка кассового отчета заключается в тщательной проверке правильности оформления приходных и расходных кассовых документов, соответствия записей в отчете данным приложенных к нему документов, подсчетов итогов операций за день и остатков на начало и конец рабочего дня. Сверяются суммы полученных и сданных наличных денег в учреждения банка с соответствующими выписками банка по расчетному и другим счетам. После проверки кассового отчета в специальной графе отчета проставляются номера корреспондирующих счетов.

Расчет на установление предприятию лимита остатка кассы ведется в тысячах рублей (приложение 5). Исходя из суммы наличной выручки за последние 3 месяца рассчитывают среднедневную и среднечасовую выручку:

Среднедневная выручка = Сумма выручки за последние 3 месяца (1)

Число рабочих дней в этом периоде

Среднечасовая выручка= Сумма выручки за последние 3 месяца (2)

Число рабочих часов в этом периоде

Показатель «Среднедневной расход выручки» рассчитывают по формуле:

Сумма, выданная из кассы для оплаты расходов организации

(кроме расходов на выплату зарплаты) в течение последних 3-х месяцев (3)

Число рабочих дней в этом периоде

На ряду с использованием российской валюты организация по роду своей деятельности может совершать отдельные операции в иностранной валюте в расчетах между юридическими лицами-резидентами на основании заключенных между ними договоров (контрактов). Учет кассовых операций в иностранной валюте ведется согласно Инструкции Банка России «О порядке совершения юридическими лицами-резидентами операций покупки и обратной продажи иностранной валюты на внутреннем валютном рынке Российской Федерации» № 7 от 29 июня 1992 г. (в ред. от 7 декабря 1998 г.).

Операции валютного характера связанные с движением капитала, могут совершаться только при наличии лицензии или разрешения, выданных ЦБ РФ.

Валютные операции независимо от их характера (текущие или связанные с движение капитала) осуществляются в реальной валюте расчетов и платежей и обязательно с пересчетом в российскую валюту – рубль.

Снятие средств с валютного счета допускается:

- для оплаты продукции (работ, услуг) по импортным операциям;

- в связи с вывозом и пересылкой из России за границу валютных ценностей, а также осуществлением международных денежных переводов;

- в случае продажи средств на валютной бирже;

- для погашения обязательств перед банком по расчетно-кассовому обслуживанию;

- на командировочные расходы;

- на другие цели, разрешенные Министерством финансов РФ и ЦБ РФ.

Курсовая разница – разница между отечественной и иностранной валютой в оценке наиболее ликвидной части активов (денежных средств в кассе, на счетах в банках и в пути, краткосрочных ценных бумаг), а также обязательств. Она исчисляется в рублевой оценке иностранной валюты по курсу, котируемому ЦБ РФ на дату расчета иди дату составления отчетности за конкретный отчетный период, и оценке указанных активов и обязательств, исчисленной по курсу, котируемому ЦБ РФ на дату принятия их к учету в данном периоде или дату составления отчетности за предыдущий отчетный период. Согласно международному стандарту финансовой отчетности (МСФО) 21 «Влияние изменений валютных курсов» (в редакции 1993 г.) курсовая разница рассматривается как разница, возникающая в результате отражения в отчетах того же количества единиц иностранной валюты в валюте отчетности по другим валютным курсам. Таким образом, курсовая разница является следствием изменения рублевой оценки отдельных видов имущества и обязательств, стоимость которых выражена в иностранной валюте, причем не имеет никакого значения, с кем произведен расчет – с юридическим или физическим лицом. Основанием для пересчета в рубли денежных средств, выраженных в иностранной валюте, может быть, кроме того, изменение курсов иностранных валют, котируемых ЦБ РФ. Результатом пересчета является положительная или отрицательная курсовая разница. В условиях стабилизации экономики курс рубля по отношению к иностранной валюте растет, и при переоценке пассивных счетов образуются положительные курсовые разницы. Тот же итог получается, когда переоцениваются остатки валютных средств в кассе и на счетах в банках при падении курса рубля.

Курсовые разницы принимаются к учету как внереализационные доходы или внереализационные расходы. Положительные курсовые разницы в течение отчетного периода отражаются в учете по кредиту счета 91 «Прочие доходы и расходы» субсчет 3 «Положительные курсовые разницы». Отрицательные курсовые разницы принимаются к учету по дебету счета 91 «Прочие доходы и расходы» субсчет 4 «Отрицательные курсовые разницы».

В обратной ситуации образуются отрицательные курсовые разницы.

Рассмотрим пример отражения в бухгалтерском учете курсовых разниц [21, с.44]:

Начальное сальдо на счете 50 субсчет 2 “Касса в иностранной валюте (американский доллар)” - $ 100/ 3000 (курс 30 руб.)

4.05.03 г. - поступило в кассу с текущего валютного счета: Д-т сч.50 К-т сч.52 «Валютные счета» - $ 1000 / 31000 (курс 31 руб.)

5.05.03 г. - выдана в подотчет иностранная валюта на служебную командировку: Д-т сч. 71 субсчет 2 «Расчеты с подотчетными лицами в иностранной валюте» К-т сч. 50/2 - $ 1000/ 31100 (курс 31,10 руб.)

25.05.03 г. – подотчетное лицо представило авансовый отчет. Цель командировки – приобретение патента на выпуск прохладительных напитков: Д-т сч. 08 «Вложения во внеоборотные активы» К-т сч. 71 -$ 200/ 6000 (курс 30 руб.).

25.05.03 г. – возвращена подотчетным лицом неиспользованная иностранная валюта: Д-т 50 субсчет 2 К-т 71 субсчет 2 –$800 /24400 (курс 30,50 руб.)

31.05.03 г. Сальдо - $900/27000 (курс 30 руб.)

Изменение курсовой разницы: Д-т 52 К-т 91 - 300 руб., где – 300 руб. положительная курсовая разница (3000+31000-31100+24400 – 27000).

1.2 Аудит кассовых операций

Обращение денежных средств совершается непосредственно на предприятиях. Этот процесс непрерывен во времени. Поэтому важно, чтобы за денежными средствами был установлен постоянный, систематический, ежедневный внутрихозяйственный контроль.

По мнению И.К.Петрова, внутрихозяйственный контроль – один из видов экономического контроля. Осуществляемый в пределах своей компетенции всеми отделами и службами, руководителями и специалистами предприятия, он позволяет вовремя выявлять отрицательные отклонения и нарушения технологии производства, факты хищений и злоупотреблений, если они имели место [26 ,с.43].

Однако, по мнению И.К.Петров, организация внутрихозяйственного контроля оставляет желать лучшего, контроль на предприятиях организован формально, не все специалисты относятся добросовестно к выполнению своих обязанностей.

Существуют различные формы контроля кассовых операций. Так, ряд авторов [21] классифицирует формы контроля по времени осуществления: на предварительный, текущий и последующий.

Предварительный контроль осуществляется до начала совершения хозяйственных операций и направлен на предупреждение незаконного и нерационального использования собственности хозяйства. Осуществляется главными специалистами и главным бухгалтером.

Текущий контроль проводится непосредственно в процессе совершения хозяйственных операций и направлен на оперативное устранение недостатков, выявление и распространение положительного опыта в хозяйстве. Текущий контроль должен осуществляться всеми должностными лицами.

Последующий контроль осуществляется после совершения хозяйственных операций и направлен на выявление недостатков или имеющегося положительного опыта. Последующий контроль осуществляют работники бухгалтерии, ревизионные комиссии и аудиторские фирмы.

По мнению И.К.Петрова, особая роль в обеспечении соблюдения кассовой дисциплины, наведение должного порядка в хранении, приеме и выдачи наличных денег принадлежит главному бухгалтеру предприятия. Вот что пишет по этому поводу И.К.Петров: «Главный бухгалтер должен организовать такой предварительный и текущий контроль за совершением кассовых операций, который предупреждал бы возможность совершения незаконных денежных операций и нарушения кассовой дисциплины. Для этого через него или через его заместителя должны проходить все денежные документы, прежде чем окончательно совершится денежная операция» [26. c.46].

Основным нормативным актом, регулирующим порядок осуществления операций по приему, хранению и выдаче наличных денег в кассе предприятия, является Порядок ведения кассовых операций в Российской Федерации. Этот документ устанавливает единый порядок хранения наличных денег, их приема и выдачи, оформления кассовых документов и ведения кассовой книги, ревизии кассы и контроля за соблюдением кассовой дисциплины.

Проверка правильности ведения кассовых операций производится сплошным образом. Начиная со дня окончания предыдущей ревизии (аудиторской проверки), все кассовые документы подвергаются сплошной проверке. При этом используются следующие документы и регистры бухгалтерского учета: отчеты кассира с приложенными приходными и расходными кассовыми ордерами; журнал регистрации приходных и расходных кассовых ордеров; кассовая книга; корешки чеков использованных чековых книжек; выписки банка со счетов предприятия с прилагаемыми к ним документами; журналы-ордера по кредиту счетов «Касса», «Расчетный счет», «Специальные счета в банках», «Переводы в пути» и т.д.; ведомости к соответствующим журналам-ордерам, ведущиеся по дебету этих счетов.

Прежде чем приступить непосредственно к проверке кассовых документов и записей, В.Я. Кожевинов советует, прежде всего, проверить ведение кассовой книги. Необходимо установить, действительно ли только одну кассовую книгу ведут в данном хозяйстве, как это предусмотрено инструкцией Центрального банка [20].

При проверке приема наличных денег, полученных в учреждении банка, следует сверить записи в кассовой книге, приходных кассовых ордерах, корешках чеков и выписках банка.

При установлении фактов неоприходования по кассе полученных в банке наличных денег следует составить промежуточный акт, для привлечения в установленном порядке к ответственности виновных лиц и взыскании с них причиненного хозяйству материального ущерба.

При проверке расходных кассовых документов общим требованием является определение правильности списания и законности расходования наличных денег по кассе хозяйства.

При проверке соблюдения кассовой дисциплины уточняют: не превышали ли остатки наличных денег в кассе установленного банком лимита, и использовалась ли кассовая выручка на текущие нужды в пределах установленных норм; использовались ли полученные из банка наличные деньги по целевому назначению; своевременность и полноту возврата в банк неиспользованных денежных средств, полученных на выплату заработной платы, премий, пособий, пенсий, услуг, товарно-материальных ценностей и других поступлений. При этом следует иметь в виду, что предприятия имеют право хранить в кассе наличные деньги в пределах лимита, а также использовать деньги из выручки в пределах норм, установленных банком по согласованию с руководителем предприятия. Исключением являются полученные суммы для выплаты заработной платы, премий, пособий по социальному страхованию, стипендий, пенсий в течение трех рабочих дней (для колхозов, сельских советов не свыше 5 рабочих дней), включая день получения денег в банке. Денежная наличность сверх лимитов должна сдаваться в обслуживающий предприятие банк.

При проверке соблюдения установленного лимита остатка денег в кассе сопоставляют их фактические остатки на отдельные даты и в среднем за месяц с лимитом остатка. Фактические остатки определяются с учетом наличных денег в дни выплаты заработной платы, премий, пособий, пенсий, стипендий и др.

Своевременность и полноту внесения в банк неиспользованных денежных средств проверяют путем сопоставления даты и суммы зачисления денег на соответствующий счет по данным выписок банка с датой окончания выплаты премий, пособий, пенсий и др., указанной в разрешительной надписи на платежных ведомостях, депонированной зарплаты и других ранее невыплаченных сумм, а также с датой и суммой оприходования денег в кассу по прочим поступлениям. При этом тщательно анализируются полнота и своевременность оприходования в кассу денежных средств, полученных из банка путем встречной и взаимной сверки данных банковских выписок со счетов предприятия, корешков чековых книжек, приходных кассовых ордеров и записей в кассовой книге.

Для облегчения работы и обеспечения полноты проверки оприходования в кассу полученных в банке денег, некоторые авторы [17], советуют открывать ведомость и записывать данные всех чеков по возрастающим номерам, включая испорченные и аннулированные чеки. Против номера такого чека в ведомости делается отметка «Аннулировано». Это позволяет выявить факты неоприходования в кассу полученных наличных денег.

При выявлении случаев неоприходования денег, исправлений, подчисток, расхождений в номерах или разрыва между датой получения по выписке банка и оприходования их в кассу устанавливается их причина. Для этого берутся письменные свидетельства кассира и главного бухгалтера предприятия, проводится встречная проверка в банке.

Одновременно проверяется полнота отражения по кассе внесенных в банк наличных денег и их зачисления на счета предприятия.

В дальнейшем проверяют полноту оприходования денег, полученных за реализованную продукцию, работы, услуги, товарно-материальные ценности и др., использую при этом отчеты о их движении, а также записи по счетам их учета и реализации. Дебетовые записи по счетам реализации должны сверяться с кредитовыми записями по счетам учета ценностей, а их кредитовые записи с дебетовыми записями по счету кассы. При наличии задолженности работников или других лиц за купленные ценности, проверяется реальность возникновения задолженности. При этом следует отметить, что ценности, реализуемые предприятием за наличный расчет должны отпускаться только при наличии на товарной накладной штампа «Оплачено», т.е. после внесения денег в кассу с выдачей на руки квитанции приходного кассового ордера. Запрещается материально-ответственным лицам получать наличные деньги за отпускаемые населению ценности со склада предприятия.

В ведомостях на выплату заработной платы, премий, пособий, стипендий и др., а также в расходных кассовых ордеров и других документах на выдачу денежных средств проверяется подлинность подписей получателей денег. Для этого подписи в одних ведомостях или других документах сопоставляются с подписями в других, причем особое внимание обращается на исправления и подчистки. В некоторых случаях производится опрос получателей денег.

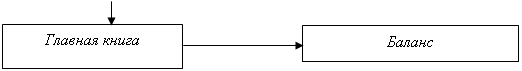

При проверке кассовых операций уточняют правильность подсчета оборотов по приходу и расходу в кассовых отчетах, определения остатков на конец отчетного периода и переноса их с одной страницы на другую, а также соответствие остатка по отчету кассира на конец месяца остатку по счету 50 «Касса» в Главной книге.

На основании данных отчетов кассира и приложенных к ним оправдательных документов, а также записей в учетных регистрах проверяется правильность корреспонденции счетов по движению средств в кассе.

Все выявленные нарушения отражаются в соответствующем разделе акта ревизии либо аудиторской проверки со ссылками на прилагаемые к акту ведомости, таблицы и другие данные, свидетельствующие о допущенных нарушениях.

Аудиторская практика расчетов наличными денежными средствами, отмечает И.К.Петрова [26], свидетельствует о множестве нарушений в оформлении кассовых документов. Типичными ошибками при заполнении кассовых документов являются:

- заполнение кассовых документов осуществляется небрежно: не всегда проставляются номера приходных и расходных ордеров, авансовых отчетов; в приходных и расходных кассовых ордерах не всегда проставляются корреспондирующие счета и субсчета; в строке "Приложение" к ПКО и РКО не указываются все реквизиты соответствующих прилагаемых документов (накладных, счетов-фактур, доверенностей и т. д.); даты квитанций к ПКО не всегда совпадают; суммы НДС выделяются неверно; фамилии, имена и отчества лиц, подписывающих кассовые документы, неразборчивы, а в некоторых случаях просто отсутствуют те или иные подписи; много случаев подчисток, помарок, исправлений.

Анализ нарушений записей в кассовых документах, проведенный авторами работы [13], показал, что большое число ошибок возникает при оформлении авансовых отчетов и кассовых книг. Например, при проверке авансовых отчетов обнаруживается, что ссылки на даты прилагаемых документов не совпадают с фактическими датами. При большом количестве прилагаемых документов появляются ошибки в подсчете сумм.

Нарушения и злоупотребления возникают при отражении в авансовых отчетах остатков или перерасхода предыдущего аванса. Авторы работы [12] предлагают авансовые отчеты регистрировать в отдельном журнале. Это позволит не нарушать последовательность их оформления, в результате при проверках всe необходимые данные авансовых отчетов будут ясны и понятны.

Особо следует поговорить о заполнении кассовых книг. Порядком ведения кассовых операций в Российской Федерации установлено, что подчистки и недоговоренные исправления в кассовой книге не допускаются. Однако, нарушения с неоговоренными исправлениями все же случаются: некоторые бухгалтеры-кассиры отражают операции с денежной наличностью в кассовой книге не за каждый день, а один раз за 5, 7, 10 дней и указывают, например, в кассовой книге на листе "Касса за 8-15 июля _ г.". Такое отражение кассовых операций недопустимо, т. к. это создает ситуацию недоверия к бухгалтеру данного предприятия по поводу соответствия остатков и установленному банком лимиту. Существует общеустановленные правила (Порядок ведения кассовых операций в РФ), ежедневно в конце рабочего дня кассир подсчитывает итоги операций за день, выводит остаток денег в кассе на следующее число и передает в бухгалтерию в качестве отчета кассира второй отрывной лист (копию записей в кассовой книге задень) с приходными и расходными кaccoвыми документами под расписку в кассовой книге [12].

Возникают случаи, когда в кассовых книгах исправляются остатки на конец рабочего дня, количество ПКО и РКО, если не ведется учет последних, т. е. отсутствует журнал приходных и расходных кacсовых документов. Практика аудита показала, что названные журналы отсутствуют на тех малых предприятиях, где небольшое количество кассовых операций и бухгалтеры-кассиры не регистрируют ПКО и РКО, делая затем ошибки и исправления в кассовой книге и наоборот, в некоторых торговых предприятиях с большим количеством кассовых операций имеют место нарушения, связанные с искусственной путаницей в номерах РКО и ПКО и их несоответствие с кассовой книгой.

Указаниями Центрального банка РФ от 14.11.01. № 1050-У «Об установлении предельного размера расчетов наличными деньгами в Российской Федерации между юридическими лицами по одной сделке» предельный размер расчетов наличными по одному платежу между юридическими лицами составляет не более 60 тыс.руб. по одной сделке.

Согласно письму МНС России от 01.07.2002 № 24-2-02/252 предельный размер расчетов наличными деньгами относится к расчетам в рамках одного договора, заключенного между юридическими лицами. Расчеты наличными деньгами, осуществляемые по одному или нескольким денежным документам по одному договору, не могут превышать предельный размер расчетов наличными деньгами.

Президиум ВАС РФ в постановлении от 26.06.2001 № 1115/01 определил, что согласно п.9 Указа № 1006 нарушения, связанные с несоблюдением условий работы с денежной наличностью, являются административными правонарушениями, за которые налагаются административные штрафы.

В Кодексе Российской Федерации об административных правонарушениях (КоАП РФ), который введен в действие с 1 июля 2002 года, в ст.15.1 «нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций» определено, что нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций, выразившееся в осуществлении расчетов наличными деньгами с другими организациями сверх установленных размеров, неоприходовании (неполном оприходовании) в кассу денежной наличности, несоблюдении порядка хранения свободных денежных средств, а равно в накоплении в кассе наличных денег сверх установленных лимитов, влечет наложение административного штрафа на должностных лиц в размере от 40 до 50 МРОТ; на юридических лиц – от 400 до 500 МРОТ.

В ст.15.2. «Невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операции» КоАП РФ установлено, что невыполнение должностным лицом учреждения банка обязанностей по контролю за выполнением организациями или их объединениями правил ведения кассовых операций влечет наложение административного штрафов размере от 20 до 30 МРОТ.

КоАП РФ определил и административный порядок рассмотрения дел о нарушениях порядка работы с денежной наличностью и порядка ведения кассовых операций, который изложен в ст.23.5 «Налоговые органы»:

- налоговые органы рассматривают дела об административных правонарушениях, предусмотренных ст.15.1, 15.2 КоАП РФ;

- рассматривать дела об административных правонарушениях от имени органов, указанных в части первой настоящей статьи, вправе:

- руководитель федерального органа исполнительной власти, уполномоченного в области налогов и сборов, его заместители;

- руководители территориальных органов федерального органа исполнительной власти, уполномоченного в области налогов и сборов, в субъектах российской Федерации, их заместители;

- руководители территориальных органов федерального органа исполнительной власти, уполномоченного в области налогов и сборов, в городах, районах.

Кроме того, изменены сроки проведения ревизий кассовых операций: вместо ежемесячных ревизий сроки устанавливаются руководителем организации.

Организациям запрещено вносить из кассы наличные денежные средства непосредственно на расчетные счета других лиц (юридических и физических), минуя свой счет.

За несоблюдение этого порядка налоговые органы накладывают на организацию штраф в 2-кратном размере суммы произведенного взноса.

В приложении 1 к Порядку ведения кассовых операций в РФ изложены признаки и правила определения платежности банковских билетов (банкнот) и монет Банка России (признаки платежности, допустимые повреждения платежных банкнот, порядок обмена банкнот и монет, порядок экспертизы денежных знаков), которыми должны руководствоваться кассиры при осуществлении кассовых операций с банковскими билетами и монетами Банка России.

КоАП РФ определил и административный порядок рассмотрения дел о нарушениях порядка работы с денежной наличностью и порядка ведения кассовых операций, который изложен в ст.23.5 «Налоговые органы».

Кроме того, изменены сроки проведения ревизий кассовых операций: вместо ежемесячных ревизий сроки устанавливаются руководителем организации.

2. Организационно-экономическая характеристика предприятия

2.1 Экономическая среда и конкуренты

Общество с ограниченной ответственностью «Спецтехноком» образовано в начале 2001 г.

Основная сфера деятельности Общества – оптовая торговля товарами народного потребления. Кроме этого фирма оказывает различные виды услуг: транспортные, сдача в аренду складов и помещений, рекламные услуги и ряд других.

Месторасположение головного офиса фирмы - г. Ижевск, ул. К.Маркса, 409-1.

ООО «Спецтехноком» является юридическим лицом, имеет самостоятельный баланс, счета в банках.

Согласно Устава Общество может в установленном порядке открывать свои филиалы и представительства и наделять их правами в пределах уставных положений Общества без наделения правами юридического лица. Общество имеет обособленное имущество и отвечает по своим обязательствам этим имуществом, может от своего имени приобретать и осуществлять имущественные и личные неимущественные нрава, нести обязанности, быть истцом и ответчиком в суде.

Основные задачи, стоящие перед ООО «Спецтехноком»:

- организация оптовой торговли в сфере продовольственных товаров;

- создание сети оптовой торговли, предусматривающей наличие устойчивых связей с производителями, поставщиками и потребителями товаров.

Каждое предприятие в условиях рынка, стремиться производить те товары и услуги, которые дают наибольшую прибыль. Все зависит от многих обстоятельств: правильного определения неудовлетворенных желаний покупателя, уровня издержек производства, которые должны быть меньше, чем доходы, полученные от продажи продукции. Все это требует от предприятия поиска своего пути развития, системы организации, маркетинга, форм хозяйствования.

2.2 Правовой статус, состав и структура предприятия

Правовая форма ООО "Спецтехноком" – общество с ограниченной ответственностью. Это частное предприятие.

ООО "Спецтехноком" имеет самостоятельный баланс, круглую печать, расчетный счет.

Согласно Устава ООО "Спецтехноком" может заниматься любой хозяйственной деятельностью (по закону), от своего имени может заключать договоры, приобретать имущественные и личные неимущественные права, нести обязанности, быть истцом или ответчиком в арбитражном суде.

Функции ООО "Спецтехноком":

- изучение конъюнктуры рынка и определение спроса и предложения на товары на внутреннем и внешнем рынке;

- формирование информационного банка данных о спросе;

- осуществление информационно-рекламной и маркетинговой деятельности представление сервисных услуг клиентам;

- проведение экспортно-импортных операций;

- развитие товаропроводящей сети и организация филиалов и представительств;

- содействие в создании торгово-промышленных и других ассоциаций в целях активного воздействия на рыночные отношения за рубежом.

Исполнительным органом управления является директор, который назначается и освобождается от должности учредителями Общества.

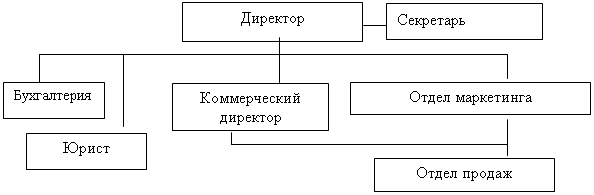

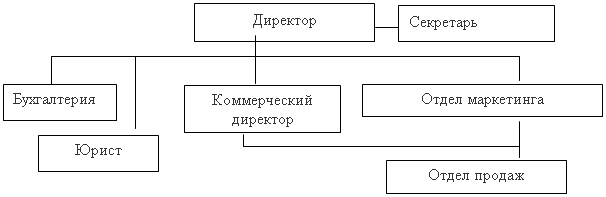

Функциональная структура управления ООО "Спецтехноком" представлена в виде схемы (рис.1):

Рис.1. Схема функциональной организационной структуры управления

ООО "Спецтехноком"

В ООО "Спецтехноком" применяется линейная структура управления.

Рассмотрим работу отдела бухгалтерии. Руководит отделом - главный бухгалтер.

Главный бухгалтер подотчетен в своей работе директору.

Руководители всех структурных подразделений предприятия подотчетны бухгалтерии.

В своей деятельности бухгалтерия руководствуется Положением о финансово-экономическим управлении ООО "Спецтехноком", приказами, распоряжениями директора, действующим законодательством.

Основные задачи главного бухгалтера:

- формирование полной и достоверной информации о хозяйственных процессах и результатах деятельности ООО "Спецтехноком" для оперативного руководства и управления;

- изыскание путей увеличения прибыли ООО "Спецтехноком" за счет мобилизации резервов, внедрение новой техники, технологий и организации труда, внедрения внутрихозяйственного расчета, минимизации налогообложения;

- контроль за эффективным использованием материальных, трудовых и финансовых ресурсов, обеспечением сохранности и ускорением оборачиваемости оборотных средств во всех структурных подразделениях;

Функции:

- разрабатывает контрольные задания фирмам и осуществляет анализ хозяйственной деятельности общества;

- составляет калькуляции себестоимости производственных услуг;

- ведет расчет и рассчитывает заработную плату в соответствии с Положением об оплате труда;

-составляет бюллетень показателей финансово-хозяйственной деятельности общества за отчетный период;

- участвует в аттестации и рационализации рабочих мест.

Финансовая деятельность:

- разрабатывает годовые, квартальные планы предприятия, контролирует их выполнение;

- определяет пути устранения недостатков;

- организует и совершенствует внутрихозяйственное планирование;

- разрабатывает нормативы для образования фондов экономического стимулирования;

- ведет аналитический и статистический учет;

- проводит анализ затрат на производство и издержек обращения, принимает меры к их уменьшению;

- осуществляет контроль за финансово-хозяйственной деятельностью предприятия».

Главный бухгалтер назначается на должность и освобождается от должности директором на основании контракта о найме работника.

Отдел бухгалтерии руководствуется «Положением об учетной политике». Обязанности отдела:

- организовать учет поступающих денежных средств, товарно-материальных ценностей, основных средств, своевременное отражение на счетах бухгалтерского учета операций, осуществленных в этот период, и результатов инвентаризации имущества и обязательств;

- содействует в подборе и расстановке кадров;

- вносит предложения по организационной структуре отдела, штатному расписанию, утверждает должностные инструкции работников отдела;

- отчитывается по результатам работы отдела перед начальником финансово-экономического управления.

Начальник отдела бухгалтерского учета и отчетности:

- несет ответственность за полноту отражения в учете за отчетный период всех хозяйственных операций;

- правильность отнесения доходов и расходов к отчетным периодам;

- сохранность бухгалтерских документов и передачу по описи документов длительного хранения в архив;

- в пределах своей компетенции дает указания, обязательные для исполнения всеми работниками отдела;

- привлекает специалистов для проведения комплексной ревизий;

- отчитывается по результатам работы отдела перед начальником финансово-экономического управления.

2.3 Выпускаемая продукция и оказываемые услуги

Основной вид деятельности предприятия - оптовая торговля товарами народного потребления.

Таблица 1 Ассортимент товара

| Мороженое, вино, водка, пиво, сухарики к пиву, чипсы, спички, сигареты, соки, напитки, минеральные воды, шоколад, жвачки, зажигалки, пакеты. |

| Хлебобулочные изделия, печенье, кофе, чай, приправы, сахар, крупы, кофе, мука, детское питание, пирожное, пряники, жвачки, конфеты. |

| Колбасы, копчености, полуфабрикаты мясные, рыбные из мяса птицы, замороженные ягоды и овощи, мясные, овощные и рыбные консервы, сыры кисломолочные, йогурты, сырки творожные и глазированные, молоко, молочные продукты, масло сливочное, жиры и маргариновая продукция, сгущенка, компоты, соки, соусы, майонез и т.д. |

По данным табл.1 можно сказать, что реализуемый ассортимент товара достаточно разнообразный.

2.4 Организация и оплата труда, персонал предприятия

Прием на работу и увольнение работников осуществляется на основании приказа директора по представлению руководителей структурных подразделений и согласию со службой безопасности.

Деятельность работников организации регламентируется должностными инструкциями, где очерчены задачи, права, обязанности и полномочия конкретных работников.

По каждому отделу имеется положение, где описаны цели создания отдела, стоящие перед ним задачи, его место в структуре управления, иерархические взаимоотношения.

В настоящее время трудовые отношения работников и работодателей регулируются Трудовым Кодексом РФ и жестко не регламентируются. Предприятиям предоставлены большие права в выборе форм и условий оплаты труда, установлении режима работы и т.д. Однако государством установлен механизм социальной защиты работников. Законодательно регламентируются минимальный размер оплаты труда, минимальная продолжительность отпуска, максимальная продолжительность рабочего дня. Данные положения распространяются на предприятия всех организационно-правовых форм собственности.

Внутри рудовые отношения между работником и предприятием строятся на основе трудовых договоров (контрактов).

Численность предприятия представлена в таблице 2.

По данным табл. 2 можно сказать, что численность работников предприятия увеличилась на 9 чел.

В общей численности работников предприятия доля специалистов предприятия увеличилась на 20 %, а доля служащих и руководителей снизилась.

Доля работников с высшим образованием увеличилась на 9%.

Таблица 2

Численность предприятия, чел.

| Наименование работников | 2002 г. | 2003 г. | Изменения | |||

| чел. | % | чел. | % | чел. | % | |

| Среднесписочная численность работающих | 18 | 100 | 27 | 100 | +9 | - |

| в т.ч.: | ||||||

| -основных работников | 8 | 44 | 10 | 37 | +2 | -7 |

| - руководителей | 3 | 17 | 3 | 11 | - | -6 |

| - специалистов | 3 | 17 | 10 | 37 | +7 | +20 |

| - служащих | 4 | 22 | 4 | 15 | - | -7 |

| Доля лиц с высшим образованием в общей численности |

3 |

17 |

7 |

26 |

+4 |

+9 |

| Доля лиц средне специальным образованием |

15 |

83 | 20 |

74 |

+5 |

-9 |

Учетом личного состава работников занимается отдел кадров. Первичными документами по учету численности персонала и его движения являются приказы о приеме на работу, увольнении или переводе на другую работу, о предоставлении отпусков. Учет использованного времени ведется в табелях учета использования рабочего времени, открываемых ежемесячно по каждому структурному подразделению. На основании табеля производится оплата труда работников с повременной оплатой труда.

Служащие работают по стандартному графику - 8 часов, в неделю с двумя выходными, продавцы и вспомогательный персонал работают по сменному графику бригадами через неделю по 11-12 часов в день. Предусмотрен перерыв на отдых в середине рабочего дня.

В ООО "Спецтехноком" не практикуется выплачивать доплаты служащим за переработку согласно действующему законодательству. Ненормированный рабочий день для них компенсируется премиями.

На предприятии действует повременно-премиальная система оплаты труда. Для всех работников установлены вилки окладов. В рамках вилки оплата труда работника может меняться ежемесячно. Изменение размера оплаты труда в рамках вилки - прерогатива руководителя подразделения, службы, отдела, изменение самой вилки - высшего руководства. Тем самым руководители подразделений получают действенный рычаг регулировать оплату труда своих подчиненных в зависимости от отношения его к работе и вклада в деятельность отдельного подразделения без прохождения долгой процедуры изменения штатного расписания. Соотношение максимального предела к минимальному - 1,2-1,5, т.е. оплата труда может быть снижена (увеличена) от 20 до 50% к базовому размеру. В зависимости от результатов деятельности, конкретного подразделения - по выполнению плановых показателей выплачивается премия. Премиальные выплаты составляют до 150% к окладу у работников администрации и до 60% у других категорий работников.

Внутри коллектива премиальный фонд распределяется администрацией. У данной системы оплаты труда есть ряд недостатков, а именно:

- стимулирующая функция выполняется не полностью, так как нет четкой взаимосвязи между полученными результатами и размером вознаграждения;

- наступает такой предел, когда независимо от полученного объема продаж дополнительное вознаграждение не выплачивается;

- кроме того, сама шкала начисления премии узка и различия в оплате успешно сработавших коллективов и не очень хорошо выполнивших плановые показатели малы.

Определение размера выплат в сильной степени зависит от решений высшего руководства.

2.5 Экономические показатели предприятия

Одним из основных экономических показателей хозяйственной деятельности торгового предприятия является товарооборот. Товарооборот характеризует процесс движения товаров. В торговом предприятии товарооборот выражается в объеме денежной выручки за проданные товары.

Проанализируем товарооборот с разбивкой по кварталам.

Анализ представим в таблице 3.

Таблица 3

Товарооборот, тыс.руб.

| Квартал | 2002 г. | 2003 г. | Динамика т/о в сумме | ||

|

Сумма т/об |

Уд. вес в % |

Сумма т/об |

Уд. вес в % |

2003 г к 2002 г | |

| 1 | 41487,2 | 25,7 | 43666,5 | 22,3 | 2179,3 |

| 2 | 25960,8 | 16,1 | 44764,2 | 22,8 | 18803.4 |

| 3 | 33517,8 | 20,8 | 49429,7 | 25,2 | 15911,9 |

| 4 | 60235,2 | 37,4 | 58358,6 | 29,7 | 1876.6 |

| Итог | 161201 | 100 | 196219 | 100 | 35018 |

Из табл.3 видно, что объем товарооборота в стоимостном выражении увеличился.

Не менее важным в анализе экономических показателей является анализ товарных запасов предприятия.

Товарные запасы - часть товарного обеспечения, представляющая собой совокупность товарной массы в процессе движения производства к потребителю.

Товарные запасы образуются на всех стадиях товародвижения. Размер товарных запасов в значительной степени определяется объемом и структурой товарооборота торгового предприятия.

Поддержание оптимальной пропорции между величиной товарооборота и размерами товарных запасов - одна из важных задач предприятия: при недостаточной величине запасов возникают сложности с товарным обеспечением товарооборота предприятия; излишние запасы вызывают дополнительные потери, увеличение потребности в кредитах и рост расходов по выплате процентов по ним, увеличение расходов по хранению запасов, что в совокупности ухудшает общее финансовое состояние предприятия.

Таблица 4

Товарные запасы, тыс.руб.

| Кварталы | 2002 г. | 2003 г. | Отклонения 2003 г к 2002 г |

| 1 квартал | 19533,1 | 12534.8 | -7018,3 |

| 2 квартал | 17467,1 | 9834.5 | -7632,6 |

| 3 квартал | 9478,9 | 12092,2 | +527,7 |

| 4 квартал | 9478.9 | 12092,2 | +2613,3 |

| Всего | 57763,0 | 46253.1 | -11509,9 |

Анализируя товарные запасы (табл.4) можно сделать вывод, что в сравнении с 2002 г они уменьшились на 11599,9. тыс. руб.

В соответствии с постановлением Правительства РФ от 5 августа 1992 г. № 552 (с изменениями от 31 мая 2000г.) «Об утверждении Положения о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли» установлена следующая номенклатура издержек обращения:

- транспортные расходы;

- расходы на оплату труда;

- отчисления на социальные нужды;

- амортизация основных средств;

- затраты по оплате процентов займа;

- расходы на аренду;

- расходы на газ, топливо, электроэнергию;

- потери товаров;

- внутрихозяйственные отчисления;

- прочие расходы;

- расходы на рекламу.

Для всесторонней оценки затрат рассмотрим расходы предприятия в целом и по структуре за 2002-2003 гг. (табл.5).

Таблица 5

Издержки обращения, тыс. руб.

| Статьи издержек обращения | 2002г. | 2003 г. | Отклонения по удельному весу | |||||

| Сумма | уд. вес, % | Сумма |

уд. вес, % |

2003 г к 2001г |

2003 г к2002 г |

|||

| Транспортные расходы | 2495,1 | 10,7 | 3344,0 | 9,4 | -1,6 | -1,3 | ||

| Расходы на оплату труда | 7949,8 | 34,2 | 11880,9 | 33,3 | -8,1 | -0,9 | ||

| Отчисления на соц.нужды | 2724,5 | 11,7 | 2895,0 | 8,1 | -1.8 | -3,6 | ||

| Амортизация ОС | 521,1 | 2,2 | 804,0 | 2,3 | +1,1 | +0,1 | ||

| Затраты но оплате % займа | 40,5 | 0,2 | 141.0 | 0,4 | +0.4 | 10.2 | ||

| Расходы на аренду | 964,5 | 4,2 | 1512,5 | 4,2 | +2.7 | 0 | ||

| Расходы на газ, топливо, энергию | 1435,8 | 6,2 | 2257,3 | 6,3 | +3.1 | +0,1 | ||

| Потери товаров | 158,0 | 0.7 | 329,1 | 0,9 | +0,8 | +0,2 | ||

| Внутрихозяйственные отчисления | 743.1 | 3.2 | 1430,0 | 4,0 | +3,0 | +0,8 | ||

| Расходы на рекламу | 464,8 | 2,1 | 217,0 | 0,8 | -3.5 | -1,3 | ||

| Прочие расходы | 5725,4 | 24,7 | 5407,2 | 15,2 | -11,2 | -13,5 | ||

| Издержки обращения всего | 23222,6 | 100 | 35625.2 | 100 | ||||

Из данных табл. 5 видно, что предприятие имеет типичную структуру затрат для предприятий розничной торговли, с высоким удельным весом расходов на оплату труда, коммунальных услуг.

В общей сумме издержек обращения данного предприятия доля расходов на оплату труда в 2003 г. составляла 33,3 %, что меньше показателя 2002 - 0,9 %. Но, если сравнить темп заработной платы с темпом роста производительности труда можно сделать следующий вывод:

- темп роста заработной платы составил 202,7%;

- темп роста производительности труда - 82%;

- отсюда следует, что темп роста заработной платы превышает темп роста производительности труда на 120,7%.

Транспортные расходы. Издержки предприятия по удельному весу в общих издержках обращения 2003 г. снизились по отношению к 2001 г. с 11,0% до 9,4%.

Расходы на рекламу. Статья расходов с каждым годом уменьшается.

Расходы на аренду увеличились на 1406,3 тыс. руб.

Основные показатели эффективности хозяйственной деятельности предприятия отражены в табл.6.

Таблица 6

Основные показатели деятельности, тыс. руб.

| Показатели | 2002 г. | 2003 г. |

| Товарооборот | 161201,0 | 196219,0 |

| Валовый доход | 23334,7 | 34734,9 |

| Издержки обращения | 23222,6 | 35625,2 |

| Прибыль от реализации | 112,1 | -890,3 |

| Проценты к уплате | 71,6 | 45,00 |

| Прочие операционные доходы | - | 272,4 |

| Прочие операционные расходы | 980,00 | - |

| Прибыль от финансово-хозяйственной деятельности | -939.5 | -662,9 |

| Прочие внереализационные доходы | - | - |

| Прочие внереализационные расходы | - | - |

| Балансовая прибыль | -939.5 | -662,9 |

Анализируя показатели (табл.6) 2003 г. с 2002 г. можно отметить следующее: на величину прибыли влияют такие факторы как размер торговой наценки, уровень издержек обращения.

От хозяйственной деятельности в 2003 г. получен убыток 662,9 тыс. руб. за счет увеличения издержек обращения на 28647,9 тыс. руб.

Рост товарооборота в 2003 г. был вызван расширением оптовой сети данного предприятия. Расширение оптовой сети ведет к росту издержек обращения в 2003 г.

2.6 Анализ финансового состояния

Проведем расчеты коэффициентов ликвидности, финансовой устойчивости и деловой активности предприятия:

Таблица 7

Коэффициенты ликвидности, финансовой устойчивости и деловой активности

| Наименование коэффициента | Условное обозначение | Рекомендуемое значение | 2002 г. | 2003 г. |

| 1 | 2 | 3 | 5 | 6 |

| Коэффициент текущей ликвидности |

k1 |

>2 | 0,196 | 0.238 |

| Коэффициент быстрой ликвидности | Кз | >0,8 | 0,002 | 0,006 |

| Коэффициент абсолютной ликвидности | Кз | >0,2 | 0,002 | 0,006 |

| Излишек (недостаток) собственных ОС |

К4 |

"+" | 668916 | 966279 |

| Излишек (недостаток) собственных ОС и приравненных к ним долгосрочных заемных средств |

К5 |

"+" | 668916 | 966279 |

| Излишек (недостаток) всех источников финансирования |

К6 |

"+" | 1362938 | 1642521 |

| Обеспеченность собственных запасов собственными ОС |

К7 |

>0,6 | 5,91 | 7,01 |

| Обеспеченность собственных запасов собственными ОС и долгосрочными заемными средствами |

K8 |

>1 | 5.91 | 7,01 |

| Индекс постоянного актива |

К9 |

<1 | 0,39 | 0,32 |

|

Коэффициент автономии |

К10 |

>0,5 | 0,65 | 0,71 |

| 1 | 2 | 3 | 5 | 6 |

|

Коэффициент соотношения собственных и заемных средств |

К11 |

<1 | 0,53 | 0,41 |

| Коэффициент маневренности |

К12 |

>0,3 | 0,61 | 0,68 |

| Отдача всех активов на конец года |

К13 |

1 | 0,78 | 0,78 |

| Оборачиваемость ОС |

К14 |

>3 | 11,49 | 11,49 |

| Отдача собственного капитала на конец года |

К15 |

1 | 1,36 | 1,15 |

Исходя из данных табл. 7 проанализируем результаты расчетов показателей.

Показатели ликвидности:

- коэффициент текущей (общей) ликвидности отражает, достаточно ли у предприятия средств, которые могут быть использованы для погашения своих краткосрочных обязательств в течение предстоящего года. В нашем случае этот показатель составляет (здесь и далее по годам - соответственно 2002, 2003) - 0,196 и 0,238. Даже беря во внимание, что он постепенно растет - за два года на 8% - это все равно очень низкий уровень;

- коэффициент быстрой ликвидности определяется как отношение ликвидной части оборотных средств к текущим обязательствам. У нас он составляет 0,002 и 0,006. По отношению к 2002 и 2003 гг. показатели снизились на 20%. В любом случае, это говорит о том, что у предприятия недостаточно средств со средней ликвидностью для расчета по своим займам. Наиболее ликвидными статьями оборотных средств являются денежные средства, которыми располагает предприятие на счетах в банке и в кассе.

Отношение денежных средств к краткосрочным обязательствам называется коэффициентом абсолютной ликвидности. Значение этого коэффициента - 0,006 и 0,002, что только подтверждает предыдущие расчеты.

Безусловно, складывается впечатление, что предприятие совершенно неспособно расплатиться по своим краткосрочным обязательствам, но это не совсем так, при условии поступления денег от дебиторов, предприятие полностью расплатится по своим обязательствам.

Показатели финансовой устойчивости:

- коэффициент автономии - показатель удельного веса общей суммы собственного капитала в итоге всех средств, авансированных предприятию. По нему судят, насколько предприятие независимо от заемного капитала. Его значения 0,65 и 0,71, т.е. идет постоянное увеличение собственных средств как следствие, повышение независимости предприятия;

- коэффициент соотношения заемных и собственных средств по сути очень близок коэффициенту автономии - они характеризуют одни и те же соотношения. И здесь мы видим, постоянное снижение доли заемных средств - на 55% и 12% - соответственно.

Для оценки ситуации в динамике, рассчитывают скорость оборота материальных средств (K15) за анализируемые периоды. В нашем случае скорость равна 11,49 (за оба периода), т.е. оборот происходит в среднем за 33 дня. Это хороший показатель.

Коэффициент маневренности показывает, какая часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Он составляет- 0,61 и 0,68. В 2002-2003 гг. - увеличивается на 24% и 7% соответственно, что говорит о мобильности средств и гарантии устойчивости предприятия.

Показатели деловой активности:

- индекс постоянного актива характеризует долю основных средств и внеоборотных активов в источниках собственных средств. За год он снизился на 7%, что в первую очередь обуславливается вводом в действие новых мощностей, отдача от деятельности которые еще не покрыла расходы на их приобретение. Коэффициенты отдачи активов и собственного капитала, показывают, насколько продуктивно «работают» эти средства. У нас они составляют 1,36, и 1,15.

Подводя итог анализу финансового состояния, можно сказать, что средства, находящихся в обороте предприятия, используются эффективно. Несмотря на большую дебиторскую задолженность, предприятие изыскивает средства на осуществление своей деятельности. Показатели, приведенные выше, свидетельствуют об успешной деятельности предприятия - главным элементом в которой является быстрый оборот средств (полный оборот в течение месяца), и как следствие очень высокая маневренность, дающая преимущество в конкурентной борьбе.

Рассмотрим движение денежных средств предприятия (табл.8).

Таблица 8

Движение денежных средств предприятия ООО «Спецтехноком»

| Поступило | Израсходовано | |||||||

| Текущая деятельность, тыс.руб. | ||||||||

| Наименование операции | 2002г | 2003г |

Откл. (+ -) |

Наименование операции |

2002 г | 2003 г |

Откл. (+ -) |

|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| Выручка | 7189 | 7616 | +427 | Платежи поставщикам | 10145 | 20528 | +10383 | |

| Поступления дебиторской задолжен-ти | 22964 | 21927 | -1027 | Выплата зарплаты | 10801 | 18841 | +8040 | |

| Поступление от продажи МТЦ, бартера | 41545 | 41545 | - | Платежи в бюджет и внебюджетные фонды | 1042 | 2251 | +1209 | |

| Авансы покупателей | 210100 | 250000 | +39900 | Платежи процентов за кредит | 440 | 530 | +90 | |

| Продажа основных фондов, нематериальных активов | 760 | 760 | Погашение кредиторской задолженности | 144800 | 147960 | +3160 | ||

| Краткосрочные кредиты и займы | 30000 | 47000 | +17000 |

Погашение краткосрочных кредитов и займов |

10000 | 13000 | +3000 | |

| Поступление средств от продажи долгосрочных финансовых вложений | 6990 | 9780 | +2790 | Капитальные вложения на развитие производства | 20500 | 54000 | +33500 | |

| Дивиденты, проценты от долгосрочных финансовых вложений | 10000 | 12000 | +2000 | Долгосрочные финансовые вложения | 10200 | 12100 | +1900 | |

| Долгосрочные кредиты и займы | 32000 | 33000 | +1000 |

Погашение долгосрочных кредитов и займов |

6000 | 10000 | +4000 | |

| Поступления от продажи и оплаты векселей | 10000 | 8000 | -2000 | Прочие расходы | 21000 | 27000 | +6000 | |

| Прочие поступления | 25200 | 30500 | +5300 | |||||

| Итого | 396748 | 462128 | +65380 | 234928 | 306210 | +71282 | ||

Данные табл. 8 говорят о том, что на предприятии в 2003 г. приток денежных средств по сравнению с 2002 г. увеличился на 65380 тыс.руб. Это можно объяснить тем, что увеличился объем выручки от реализации продукции (услуг). Отток денежных средств увеличился на 71282 тыс.руб.

Приток денежных средств в 2002 г. был больше оттока на 161280 тыс.руб.

Приток денежных средств в 2003 г. был больше оттока на 155918 тыс.руб.

Проанализировав основные экономические и финансовые показатели деятельности предприятия можно сказать следующее:

- низкая степень ликвидности оборотных средств, с учетом основного вида деятельности - торговли, не дает реальной картины происходящего, т.к. большая часть средств находится в обороте;

- более удобными в данном случае являются коэффициенты финансовой устойчивости, результаты их расчетов свидетельствуют о полной независимости от заемных средств, и высокой степени маневренности;

- показатели деловой активности говорят о максимальной отдаче собственного капитала и высоком уровне оборачиваемости материальных средств (полная оборачиваемость в течении месяца), что свидетельствует о эффективном использовании имеющихся оборотных средств для ведения хозяйственной деятельности;

- большая часть денежных средств от реализации направляется в оборот;

- постоянно растущие объемы товарооборота свидетельствуют о эффективной деятельности предприятия, при этом разница между выручкой от реализации и себестоимостью реализации товаров составляет почти 35% (при максимальной наценке - 25%) - говорит о быстрых темпах оборота товарных запасов;

- получение прибыли - показатель стабильности.

3. Учет и аудит кассовых операций

3.1Учетная политика предприятия

Учетная политика составлена на основании и в соответствии с Федеральным законом от 21.11.96 № 129-ФЗ "0 бухгалтерском учете", Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденным приказом Минфина России от 29,07.98. № 34н, Положением по бухгалтерскому учету «Учетная политика предприятия» ПБУ 1/98, утвержденным приказом Минфина России от 09.12.98 № 6Он.

Для учeтa доходов и расходов в целях исчисления налога на прибыль применяется метод начисления в соответствии со статьями 272 и 273 НК РФ.

Списание себестоимости покупных товаров и ценных бумаг при их реализации и ином выбытии осуществлять по методу ФИФО в соответствии со статьями 268, 280 НК1Ф.

Первоначальную (восстановительную) стоимость амортизируемого имущества погашается линейным методом исходя из норм, исчисленных на основании сроков полезного использования, в соответствии со ст.259 НК РФ.

Налоговый учет ведется в соответствии со статьями 313-333 НК РФ на вновь вводимых забалансовых «налоговых» счетах:

- 12 «Доходы от реализации без НДС, НП и акцизов»

- 13 «Расходы, связанные с производством и реализацией»

- 14 «Прибыль (убыток) от реализации»

- 15 «Внереализационные доходы»

- 16 «Внереализационные расходы»

- 17 «Прибыль (убыток) от внереализационных операций»

- 18 «Залоговая база»

- 19 «Перенос убытков на будущее»

- 20 «Расходы будущих периодов»

- 00 «Вспомогательный»

- 01 «Объекты амортизации»

- 02 «Износ основных средств»

- 90 «Переходный счет».

К указанным счетам открываем субсчета по принципу, по которому составляем расчет налоговой базы в соответствии со ст. 315 НК РФ. По каждому субсчету открываем соответствующий регистр налогового учета.

Исчисляем авансовые платежи по налогу на прибыль исходя из фактически полученной прибыли и ставки налога, а также уплачиваем в соответствии с порядком, изложенным в п.3 ст.286 НК РФ (ежеквартально).

Сформировываем резерв по сомнительным долгам с соблюдением требований, установленных ст. 266 НК РФ.

Сформировываем резерв по гарантийному ремонту и гарантийному обслуживанию в соответствии со ст.267 НК РФ.

Способ определения финансового результата по объектам осуществляем после сдачи объекта и подписания акта приема-передачи объекта.

Приобретение и заготовление материалов: применяем счет 10 «Материалы» с оценкой по фактической себестоимости. Оприходование материалов отражаем проводкой: Дебет 10 Кредит 60 (20,23,71,76 и г.д.)

Материалы, поступающие от поставщика, приходуем независимо от того, когда они поступили - до или после получения расчетных документов поставщика. При этом, они числятся как неотфактурованные поставки на счете 10 без учета НДС, а после поступления счетов-фактур и накладных на отгрузку запись сторнируем и делаем на основании документов с учетом НДС. Имущество со сроком службы менее 1 года числим на счете 10 «Материалы».

Метод оценки материалов по их видам при отпуске их в производство и ином выбытий - ФИФО.

Учет разницы между фактической себестоимостью материалов и стоимостью их возможной реализации относим на финансовый результат.

Учет затрат по заготовке и доставке товаров. Если доставка производится поставщиком и стоимость доставки отражена в расчетных документах, предъявляемых поставщиком, то данные транспортно-заготовительные расходы включаем в фактическую себестоимость товаров с последующим списанием со счета 41 «Товары» в дебет счета 90 «Продажи» полностью.

Если доставка производится третьим лицом с предъявлением расчетных документов покупателю, то данные расходы включаем в издержки обращения с последующим списанием со счета 41 «Товары» в дебет счета 90 «Продажи».

Расходы по транспортировке товаров до покупателя железнодорожным и автомобильным транспортом списываем в дебет счета 44 «Расходы на продажу» с последующим списанием в дебет счета 90 «Продажи» полностью.

Порядок отражения в бухгалтерском учете процесса приобретения товаров осуществляем на счете 41 по фактической себестоимости. При этом товары, поступающие от поставщиков, приходуем независимо оттого, когда они поступили - до или после получения расчетных документов поставщика. При этом они числятся как неотфактурованные поставки на счете 41 без учета НДС, а после поступления счетов-фактур и накладных на отгрузку запись сторнируем и делаем на основании документов с учетом НДС.

Учет разницы между фактической себестоимостью товаров и тары и стоимостью их возможной реализации относим на финансовый результат.

При наличии на конец отчетного периода запасов (кроме оборудования) в оценке, превышающей стоимость их возможной реализации, в случае уменьшения продажных цен, морального устаревания и частичной потери качества этих ценностей разницу между фактической себестоимостью материально-производственных запасов и стоимостью их реализации относим на финансовые результаты, согласно п. 11 ПБУ5/98 и главы 25 НК РФ.

К основным средствам относим имущество, срок службы которого составляет свыше 12 месяцев.

Амортизацию по основным средствам начисляем линейным способом.

Порядок учета затрат на проведение ремонта производственных основных средств: затраты на проведение всех видов ремонтов (текущих, средних, капитальных) основных производственных фондов включаем в себестоимость продукции (работ, услуг) по соответствующим элементам затрат (материальным затратам, затрата на оплату труда и т.д.).

Причиной изменения первоначальной стоимости объектов основных средств может быть:

- переоценка путем прямого пересчета по документально подтвержденным рыночным ценам с отнесением возникающих разниц на добавочный капитал;

- достройка, дооборудование, реконструкция, проведение работ капитального характера с отнесением разницы на добавочный капитал. При этом:

- затраты на модернизацию и реконструкцию объектов основных средств, если они улучшают ранее принятые нормативные показатели функционирования, увеличивают первоначальную стоимость таких объектов. Затраты, отраженные на счете учета капитальных вложений, по окончании достройки, дооборудования, реконструкции объекта основных средств или по завершении работ, носящих капитальный характер, списываем в дебет счета 01 «Основные средства».

Инвентаризация основных средств проводится один раз в год по состоянию на 1 ноября.

Нематериальные активы. Срок полезного использования объекта нематериальных активов определяем из срока действия патента, лицензии, свидетельства и т.д.

Срок полезного использования нематериальных активов 10 лет.

Способ амортизации нематериальных активов – линейный. Амортизационные отчисления по нематериальным активам накапливаем на счете 05 «Износ нематериальных активов».

Формирование себестоимости продукции. Учет затрат на производство ведем с подразделением затрат на прямые (счет 20 «Основное производство») и косвенные (затраты общепроизводственного и общехозяйственного назначения, которые отражаем по дебету счета 26 «Общехозяйственные расходы»).

Способ распределения накладных (косвенных) расходов между объектами калькулирования - по выручке от реализации продукции.

Порядок признания коммерческих расходов - коммерческие расходы по счету 44 ежеквартально относим на себестоимость реализованной продукции прямым путем с кредита счета 44 в дебет счета 90 «Продажи».

Издержки обращения формируем на счете 44 и в конце отчетного периода списываем полностью в дебет счета 90 «Продажи».

Учет и распределение прибыли. По окончании года прибыль предприятия, согласно учредительным документам, по фондам не распределяется.

Резервы предстоящих расходов и платежей. Создаются: резервный фонд - 25 процентов уставного капитала путем ежегодных отчислений в размере 10 процентов прибыли, остающейся в распоряжении предприятия, до достижения капиталом указанного размера.

3.2 Организация бухгалтерского учета