Контрольная работа: Оценка доходов и затрат предприятия

Задание №1: На основе данных формы №1 за отчетный период и формы №3 организации ООО «Тандем» рассчитать и оценить в динамике величину чистых активов, определить долю чистых активов в валюте баланса и ее изменение в отчетном периоде. Составить выводы и проиллюстрировать их графически.

|

Таблица №5 |

|||||

|

Расчет чистых активов (в балансовой оценке) |

|||||

|

№ |

Наименование показателя |

Код строки |

На начало года |

На конец года |

Изменение (+, -) |

|

1 |

Активы |

Сумма п. 1.1–1.12 | 100 263 | 108 622 | 8 359 |

|

1.1 |

Нематериальные активы |

110 | 79 | 44 | -35 |

|

1.2 |

Основные средства |

120 | 45 100 | 46 926 | 1 826 |

|

1.3 |

НИОКР |

131 | 1 937 | 3 188 | 1 251 |

|

1.4 |

Незавершенное строительство |

130 | 14 190 | 15 814 | 1 624 |

|

1.5 |

Доходные вложения в материальные ценности |

135 | 90 | 59 | -31 |

|

1.6 |

Долгосрочные и краткосрочные финансовые вложения |

140+250 | 10 250 | 12 506 | 2 256 |

|

1.7 |

Прочие внеоборотные активы |

150 | 1 | 647 | 646 |

|

1.8 |

Запасы |

210 | 14 786 | 14 841 | 55 |

|

1.9 |

Налог на добавленную стоимость по приобретенным ценностям |

220 | 4 125 | 5 102 | 977 |

|

1.10 |

Дебиторская задолженность |

230+240 | 8 780 | 7 481 | -1 299 |

|

1.11 |

Денежные средства |

260 | 925 | 2 014 | 1 089 |

|

1.12 |

Прочие оборотные активы |

270 | 0 | ||

|

2 |

Пассивы |

Сумма п. 2.1–2.8 | 59 637 | 62 964 | 3 327 |

|

2.1 |

Долгосрочные обязательства по кредитам и займам |

510 | 9 888 | 10 791 | 903 |

|

2.2 |

Отложенные налоговые обязательства |

515 | 350 | 730 | 380 |

|

2.3 |

Прочие долгосрочные обязательства |

520 | 17 791 | 16 928 | -863 |

|

2.4 |

Краткосрочные обязательства по кредитам и займам |

610 | 7 063 | 8 683 | 1 620 |

|

2.5 |

Кредиторская задолженность |

620 | 23 047 | 23 401 | 354 |

|

2.6 |

Задолженность перед участниками по выплате доходов |

630 | 40 | 93 | 53 |

|

2.7 |

Резервы предстоящих расходов |

650 | 1 137 | 2 163 | 1 026 |

|

2.8 |

Прочие краткосрочные обязательства |

660 | 321 | 175 | -146 |

|

3 |

Стоимость чистых активов |

п1-п2 | 40 626 | 45 658 | 5 032 |

|

4 |

Доля чистых активов в валюте баланса |

п. 3/валюта баланса | 41% | 42% | 1% |

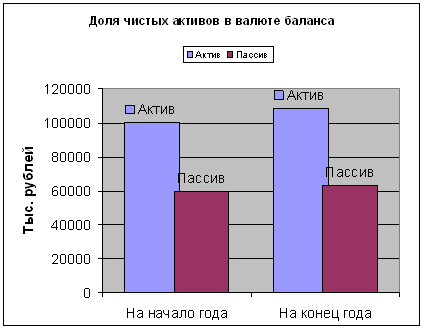

Вывод: Рассчитав в динамике величину чистых активов таким образом можно сказать, что показатель чистых активов на начало отчетного года больше уставного капитала на 43 575 тысяч рублей (59 637 т.р. – 16 062 т.р.), а сумма чистых активов больше на 5 032 тысяч рублей на конец отчетного года по сравнению с суммой чистых активов на начало отчетного года. Тенденция положительна.

Рисунок №1

Задание №2: На основе данных формы №2 проанализировать и оценить динамику рентабельности основных видов деятельности организации. Рассчитать показатели рентабельности продаж, расходов по основной деятельности (затрат на производство и продажу продукции а также затраты на один рубль реализованной продукции (затратоемкость продукции). Определить влияние изменения рентабельности продаж и уровня ее затратоемкости на изменение рентабельности затрат (расходов по основной деятельности), используя приемы факторного анализа. Составить выводы.

|

Таблица №10 |

|||||

|

Динамика показателей рентабельности основной деятельности |

|||||

|

№ |

Наименование показателя |

Код строки |

За предыдущий год |

За отчетный год |

Изменение (+, -) |

|

1 |

Выручка (нетто) |

010 | 107 381 | 125 976 | 18 595 |

|

2 |

Себестоимость проданной продукции |

020 | -93 724 | -107 364 | -13 640 |

|

3 |

Коммерческие расходы |

030 | -3 501 | -5 197 | -1 696 |

|

4 |

Управленческие расходы |

040 | 0 | 0 | 0 |

|

5 |

Полная себестоимость проданной продукции |

п. 4 + п. 3+п. 2 | -97 225 | -112 561 | -15 336 |

|

6 |

Прибыль от продаж |

050 | 10 156 | 13 415 | 3 259 |

|

7 |

Рентабельность продаж (реализованной продукции), % |

п. 6 : п. 1 | 9,5 | 10,6 | 1,1 |

|

8 |

Рентабельность расходов по основной деятельности, % |

п. 6 / п. 5 | -10 | -12 | -2 |

|

9 |

Затраты на 1 руб. реализованной продукции, руб. |

п. 5 / п. 6 | -11 | -9 | 2 |

|

Таблица №11 |

|||||

|

Факторный анализ рентабельности по основной деятельности |

|||||

|

№ |

Наименование показателя |

Код строки |

За предыдущий год |

За отчетный год |

Изменение (+, -) |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

|

Исходные данные |

||||

|

1 |

Выручка от реализации |

010 | 107 381 | 125 976 | 18 595 |

|

2 |

Полная себестоимость |

п. 5 Таблица №11 | -97 225 | -112 561 | -15 336 |

|

3 |

Прибыль от продаж |

050 | 10 156 | 13 415 | 3 259 |

|

|

Обобщающий показатель |

||||

|

4 |

Рентабельность от продаж |

п. 3 / п. 1 | 9,5 | 10,6 | 1,1 |

|

|

Факторы |

||||

|

5 |

Рентабельность расходов по основной деятельности |

п. 3 / п. 2 | -10 | -12 | -2 |

|

6 |

Затраты на 1 рубль реалзованной продукци |

п. 2 / п. 3 | -11 | -9 | 2 |

|

|

Влияние факторов |

||||

|

7 |

Рентабельность продаж |

X | X | X | |

|

8 |

Затраты на 1 рубль реалзованной продукци |

X | X | X |

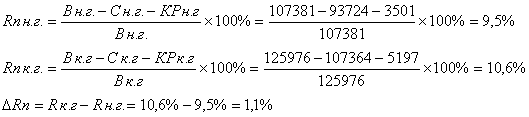

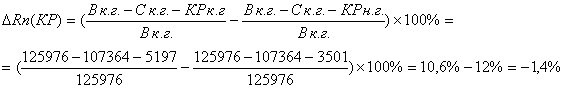

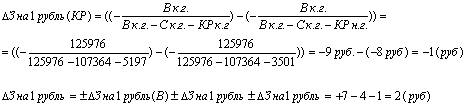

Факторный анализ рентабельности продаж способом цепных подстановок

Влияние изменения выручки от продаж на рентабельность продаж:

![]()

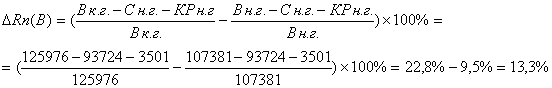

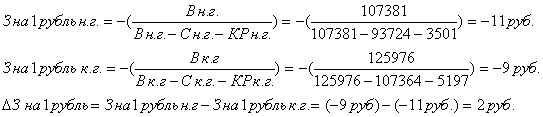

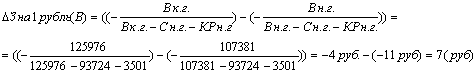

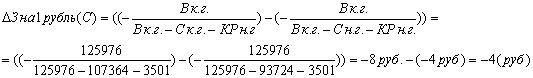

Факторный анализ затрат на 1 рубль реализованной продукции способом цепных подстановок

Вывод: Таким образом, можно сделать вывод о том, что показатель рентабельность продаж и показатель затрат на 1 рубль реализованной продукции на конец отчетного года повысились по сравнению с показателем рентабельности продаж и затратами на 1 рубль реализованной продукции на начало года на 1,1% или на 2 рубля. Это произошло в связи с ростом выручки на 13,3% или на 7 рублей, а также снижением себестоимости на 10,8% или на 4 рубля и снижением коммерческих расходов на 1,4% или на 1 рубль на конец отчетного периода по сравнению на начало отчетного периода.

Задание №3: На основе данных формы №3 организации требуется оценить величину, состав и движение добавочного капитала, изменение доли добавочного капитала в общей величине собственного капитала. Сделать выводы.

|

Таблица №15 |

||||||||

|

Анализ изменения величины добавочного капитала |

||||||||

|

№ |

Показатели |

Код строки |

Предыдущий год |

Отчетный год |

Изменение (+, -) |

Темп роста, % |

||

|

1 |

Величина добавочного капитала на конец года, предшествующего анализируемому |

010 080 | 41 330 | 36 130 | -5 200 | 87 | ||

|

2 |

Результат переоценки объектов основных средств |

030 091 | -1 928 | 0 | 1 928 | 0 | ||

|

3 |

Величина добавочного капитала на начало года |

п. 1 + п. 2 | 39 402 | 36 130 | -3 272 | 92 | ||

|

4 |

Результат от перерасчета иностранных валют |

050 101 | 0 | -120 | -120 | 0 | ||

|

5 |

Прочие |

054 103 | -3 272 | -346 | 2 926 | 11 | ||

|

6 |

Величина добавочного капитала на конец года |

п. 3 + п. 4+п. 5 | 36 130 | 35 664 | -466 | 99 | ||

|

7 |

Величина собственного капитала на конец года |

Итого 3 раздел форма №1 | 40 558 | 45 526 | 4 968 | 112 | ||

|

8 |

Доля добавочного капитала в общей величине собственного капитала, % |

п. 7/ 3 раздел баланса | 89,1 | 78,3 | -11 | |||

Вывод: Доля добавочного капитала в общей величине собственного капитала снизилась на 11% в связи с ростом величины собственного капитала на конец года за отчетный период по сравнению с величиной собственного капитала на конец года за предыдущий период на 4 968 тысяч рублей или на 112%. Величина добавочного капитала на конец года за отчетный период снизилась по сравнению с величиной добавочного капитала на конец года за предыдущий период на 466 тысяч рублей. Это связано с уменьшением части средств добавочного капитала в размере 120 тысяч рублей, направленных на увеличение уставного капитала, либо на погашение убытка выявленного по результатам работы организации за год.

Задание №4: На основе данных формы №4 требуется проанализировать движение денежных средств организации по финансовой деятельности. Рассчитать величину притока (оттока) денежных средств в динамике. Оценить динамику поступления и расхода денежных средств. Составить выводы.

|

Таблица №20 |

||||||

|

Анализ движения средств по финансовой деятельности |

||||||

|

№ |

Показатели |

Код строки |

Предыдущий год |

Отчетный год |

Изменение (+, -) |

Темп роста, % |

|

1 |

Поступление денежных средств всего в том числе |

280 | 112 027 | 61 913 | -50 114 | 55 |

|

1.1 |

от займов и кредитов, предоставленных другими организациями |

281 | 69 005 | 36 017 | -32 988 | 52 |

|

1.2 |

с депозитного счета |

282 | 2 721 | 1 556 | -1 165 | 57 |

|

1.3 |

выручка от продажи ценных бумаг и иных финансовых вложений |

283 | 40 249 | 24 289 | -15 960 | 60 |

|

1.4 |

проценты |

284 | 52 | 51 | -1 | 98 |

|

2 |

Направлено денежных средств всего в том числе |

290 | -37 771 | -54 904 | -17 133 | 145 |

|

2.1 |

на погашение кредитов и займов |

291 | -9 010 | -26 576 | -17 566 | 295 |

|

2.2 |

на приобретение ценных бумаг и иных финансовых вложений |

292 | -25 699 | -26 778 | -1 079 | 104 |

|

2.3 |

на депозитный счет |

293 | -3 062 | -1 550 | 1 512 | 51 |

|

3 |

Чистые денежные средства от финансовой деятельности |

300 | 149 798 | 116 817 | -32 981 | 78 |

Вывод: Проанализировав движение денежных средств от финансовой деятельности можно сказать о том, что чистые денежные средства от финансовой деятельности организации за отчетный год снизились на 32 981 тысяч рублей по сравнению с предыдущим годом. Темп роста составил 78%. Это связано с тем, что снижается общая сумма поступления денежных средств от финансовой деятельности за отчетный период по сравнению за предыдущий период на 50 114 тысяч рублей, темп роста составляет 55%. А также снижается общая сумма направленных средств за отчетный период по сравнению с предыдущим периодом на 17 133 тысячи рублей.

Задание №5: На основе данных форм №5 проанализировать состояние и движение основных средств организации. Рассчитать коэффициенты обновления, выбытия износа, удельный вес активной части в общей величине основных средств. Оценить прогрессивность структуры основных средств. Оценить эффективность использования основных средств, сравнив их относительный прирост выручки от продаж (или прибыли). Составить выводы.

|

|

|

|

Таблица №23 |

||||||||||||

|

Анализ динамики и структуры основных средств |

|||||||||||||||

|

№ |

Показатели |

Код строки |

На начало года |

Посту-пило |

Выбыло |

На конец года |

Отклонения |

||||||||

|

Тыс. руб.

|

Удельный вес, % |

Тыс. руб.

|

Удельный вес, % |

Тыс. руб.

|

Удельный вес, % |

||||||||||

|

1 |

Основные средства всего в том числе |

130 | 159 158 | 100 | 6 304 | 1 674 | 163 788 | 100 | 4 630 | ||||||

|

1.1 |

Здания |

060 | 30 960 | 19,5 | 1 554 | 136 | 32 378 | 19,8 | 1 418 | 0,3 | |||||

|

1.2 |

Сооружения |

065 | 12 509 | 7,9 | 439 | 12 948 | 7,9 | 439 | 0,0 | ||||||

|

1.3 |

Машины и оборудование |

070 | 113 768 | 71,5 | 4 049 | 1 304 | 116 513 | 71,1 | 2 745 | -0,3 | |||||

|

1.4 |

Транспортные средства |

075 | 659 | 0,3 | 43 | 24 | 678 | 0,4 | 19 | 0,1 | |||||

|

1.5 |

Производ-ственный и хозяйствен-ный инвентарь |

080 | 1 132 | 0,7 | 200 | 207 | 1 125 | 0,7 | -7 | 0,0 | |||||

|

1.6 |

Другие виды основных средств |

100 | 130 | 0,1 | 19 | 3 | 146 | 0,1 | 16 | 0,0 | |||||

|

2 |

Активная часть основных средств |

п. 1.3+п. 1.4+п. 1.5 | 115 559 | 118 316 | 2 757 | ||||||||||

|

3 |

Амортизация основных средств |

140 | 114 058 | 116 862 | 2 804 | ||||||||||

|

4 |

Удельный вес активной части основных средств в их величине, % |

п. 3 / п. 1*100% | 72,6 | 72,2 | -0,4 | ||||||||||

|

5 |

Коэффициент износа, % |

Амортизация / Первон.ст-сть | 0,72 | 0,71 | -0,01 | ||||||||||

|

6 |

Коэффициент поступления, % |

Поступило / Остаток на конец года | 0,04 | ||||||||||||

|

7 |

Коэффициент выбытия, % |

Выбыло / Остаток на начало года | 0,01 | ||||||||||||

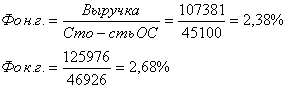

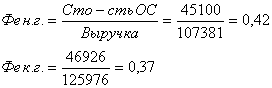

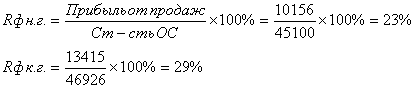

Для оценки эффективности использования основных средств используются следующие показатели:

Фондоотдача:

Фондоемкость:

Фондорентабельность:

Вывод: Таким образом, можно сказать, что эффективность использования основных средств на конец года повысилась на 6% по сравнению на начало года. Фондоотдача выросла на 0,3% на конец года по сравнению на начало года за счет понижения доли активной части основных средств на конец года по равнению на начало года на 0,04%.

Задание №6: На основе данных форм №1 за отчетный период требуется оценить уровень финансовой устойчивости организации. Рассчитать относительные коэффициенты автономии, заемных средств, финансовой устойчивости, финансирования, коэффициент долга, маневренности. Сравнить полученные значения коэффициентов с оптимальными значениями, оценить их динамику. Составить выводы.

|

|

Таблица №30 |

||||||||

|

Анализ финансовой устойчивости |

|||||||||

|

№ |

Показатели |

Код строки |

Оптимальное значение |

На начало года |

На конец года |

Отклонение |

|||

|

|

Исходные данные |

||||||||

|

1 |

Собственный капитал в том числе |

490 | X | 40 558 | 45 526 | 4 968 | |||

|

1.1 |

Уставный капитал |

410 | X | 16 062 | 16 182 | 120 | |||

|

1.2 |

Добавочный капитал |

420 | X | 36 130 | 35 664 | -466 | |||

|

1.3 |

Резервный капитал |

430 | X | 152 | 385 | 233 | |||

|

1.4 |

Нераспределенная прибыль (убыток) |

470 | X | -11 786 | -6 705 | 5 081 | |||

|

2 |

Долгосрочные обязательства всего в том числе |

590 | X | 28 029 | 28 449 | 420 | |||

|

2.1 |

Займы и кредиты |

510 | X | 9 888 | 10 791 | 903 | |||

|

2.2 |

Отложенные налоговые обязательства |

515 | X | 350 | 730 | 380 | |||

|

2.3 |

Прочие долгосрочные обязательства |

520 | X | 17 791 | 16 928 | -863 | |||

|

3 |

Краткосрочные обязательства всего в том числе |

690 | X | 31 676 | 34 647 | 2 971 | |||

|

3.1 |

Займы и кредиты |

610 | X | 7 063 | 8 683 | 1 620 | |||

|

3.2 |

Кредиторская задолженность |

620 | X | 23 047 | 23 401 | 354 | |||

|

3.3 |

Задолженность участникам по выплате доходов |

630 | X | 40 | 93 | 53 | |||

|

3.4 |

Доходы будущих периодов |

640 | X | 68 | 132 | 64 | |||

|

3.5 |

Резервы предстоящих расходов |

650 | X | 1 137 | 2 163 | 1 026 | |||

|

3.6 |

Прочие краткосрочные обязательства |

660 | X | 321 | 175 | -146 | |||

|

4 |

Валюта баланса |

700 | X | 100 263 | 108 622 | 8 359 | |||

|

5 |

Внеоборотные активы всего, в том числе |

190 | X | 65 963 | 71 906 | 5 943 | |||

|

5.1 |

Нематериальные активы |

110 | X | 79 | 44 | -35 | |||

|

5.2 |

Основные средства |

120 | X | 45 100 | 46 926 | 1 826 | |||

|

5.3 |

Незавершенное строительство |

130 | X | 14 190 | 15 814 | 1 624 | |||

|

5.4 |

НИОКР |

131 | X | 1 937 | 3 188 | 1 251 | |||

|

5.5 |

Доходные вложения в материальные ценности |

135 | X | 90 | 59 | -31 | |||

|

5.6 |

Долгосрочные финансовые вложения |

140 | X | 4 566 | 5 228 | 662 | |||

|

5.7 |

Прочие внеоборотные активы |

150 | X | 1 | 647 | 646 | |||

|

|

Аналитические коэффициенты |

||||||||

|

6 |

Коэффициент автономии, % |

СК / Валюта баланса | 0,50 | 0,40 | 0,42 | 0,01 | |||

|

7 |

Коэффициент заемных средств |

ЗС / Валюта баланса | меньше 0,4 | 0,40 | 0,39 | -0,01 | |||

|

8 |

Коэффициент финансовой устойчивости |

СК+ДО / Валюта баланса | от 0,4 до 0,6 | 0,68 | 0,68 | 0,00 | |||

|

9 |

Коэффициент финансирования |

СК/ЗК | 1,50 | 0,68 | 0,72 | 0,04 | |||

|

10 |

Коэффициент долга |

ЗК/СК | не выше 1,5 | 0,42 | 0,43 | 0,01 | |||

|

11 |

Коэффициент маневренности собственного капитала |

=СК-ВА/ОА | от 0,1 до 0,5 | -0,74 | -0,77 | -0,03 | |||

|

Вывод: Таким образом, можно сказать, что коэффициент автономии приближен к оптимальному значению, что указывает на приближении организации к финансовой независимости от заемных средств. Коэффициент финансирования вырос на конец года на 0,04% по сравнению с началом года, но коэффициент ниже оптимального значения говорит о том, что основная часть деятельности финансируется за счет заемного капитала. Динамика коэффициента долга свидетельствует о достаточной финансовой устойчивости организации, так как этот коэффициент значительно меньше оптимального значения. Коэффициент маневренности собственного капитала на конец года выше оптимального значения, что говорит о том, что финансовое состояние предприятия лучше по сравнению с началом года.

Используемая литература

1. Донцова, Л.В., Анализ финансовой отчетности [Текст]: учебное пособие / Л.В. Донцова, Н.А. Никифорова – М.: Дело и сервис, 2008. – 368 с.

2. Донцова, Л.В., Анализ финансовой отчетности [Текст]: практикум/ Л.В. Донцова, Н.А. Никифорова – М.: ИКЦ Дело и Сервис, 2008. – 144 с.

3. Любушин, Н.П. Анализ финансового состояния организации [Текст]: учеб. пособие/ Н.П. Любушкин. – М.: Эксмо, 2007. – 256 с.

4. Мельник, М.В. Финансовый анализ: система показателей и методика проведения [Текст]: учебное пособие / М.В. Мельник, В.В. Бердников. – М.: Экономистъ, 2006 – 420 с.