Реферат: Финансовое обеспечение инвестиционных проектов

Содержание

Введение. 3

1. Особенности определения источников формирования инвестиций. 4

2. Финансирование на безвозвратной и возвратной основе. Принципы финансово-кредитных отношений между субъектами инвестиционной деятельности. 5

3. Источники формирования инвестиционных средств предприятия. 6

3.1. Внутренние источники формирования инвестиций предприятия. 7

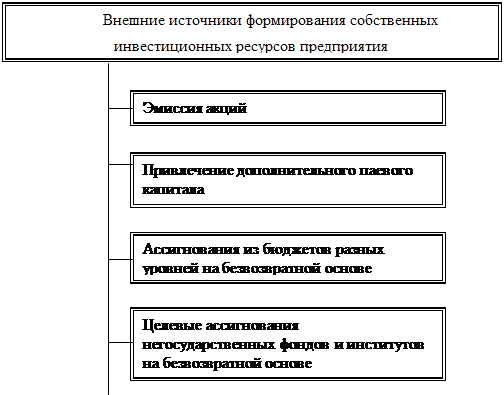

3.2. Внешние источники формирования собственных инвестиционных ресурсов предприятия 8

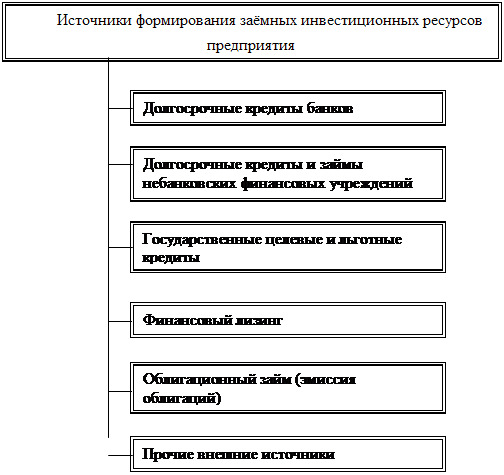

3.3. Источники формирования заёмных инвестиционных ресурсов предприятия. 9

Заключение. 12

Список литературы.. 13

Введение

Заключительным этапом управления формированием инвестиционных ресурсов в целом по предприятию является определение конкретных источников их привлечения. Этот процесс является частью более общего процесса — формирования финансовых ресурсов для обеспечения всех потребностей стратегического развития предприятия.

Определение источников формирования инвестиционных ресурсов предприятия является одной из важнейших задач для успешного функционирования предприятия и успешной реализации инвестиционных проектов.

Важной особенностью выбора источников формирования инвестиционных ресурсов является достаточно широкая их альтернативность для удовлетворения одних и тех же инвестиционных потребностей предприятия. Эта альтернативность формируется не только в диапазоне возможного привлечения собственных или заемных источников инвестиционных ресурсов (например, собственный капитал или долгосрочный кредит), но и в диапазоне каждого из этих видов привлекаемого капитала (собственный капитал, привлекаемый из внутренних или внешних источников; заемный капитал, привлекаемый в форме долгосрочного кредита банка, финансового лизинга или облигационного займа). Поэтому в основе выбора конкретных источников формирования инвестиционных ресурсов из возможных их альтернатив всегда лежит сравнительная их оценка по критерию стоимости капитала, дополняемая учетом ряда других факторов.

Основные виды источников формирования инвестиционных ресурсов предприятия, а также факторы выбора данных источников предлагаются для рассмотрения в данном реферате.

1. Особенности определения источников формирования инвестиций

Определение источников формирования инвестиционных ресурсов предприятия имеет ряд отличительных особенностей.

Одной из таких особенностей является то, что инвестиционный процесс в рамках большинства инвестиционных проектов характеризуется довольно продолжительным периодом, что соответственно определяет и долгосрочное отвлечение финансовых средств на инвестиционные цели. Поэтому источниками формирования инвестиционных ресурсов кроме собственного капитала могут выступать, как правило, только долгосрочные кредиты и займы, а также финансовый лизинг. Краткосрочные заемные инвестиционные ресурсы используются в процессе инвестиционной деятельности лишь в исключительных случаях.

Кроме того, при выборе источников формирования инвестиционных ресурсов следует учесть, что их предоставление предприятию на длительный период формирует для кредитора более высокий уровень финансового риска (в сравнении с краткосрочным кредитованием), что соответственно существенно повышает стоимость заемных инвестиционных ресурсов и определяет необходимость более надежного их обеспечения (дополнительными гарантиями, залогом, закладом и т.п.). С учетом этих условий стоимость предлагаемого долгосрочного заемного капитала на отечественном финансовом рынке часто превышает не только стоимость собственного капитала (с учетом налоговой его нагрузки), но и возможный уровень инвестиционного дохода предприятия (что делает его инвестиционную деятельность, связанную с использованием заемного капитала, неэффективной). Поэтому в процессе выбора источников формирования инвестиционных ресурсов предприятия их стоимость должна сравниваться не только между собой, но и с прогнозируемым уровнем инвестиционного дохода.

И наконец, при выборе конкретных источников формирования инвестиционных ресурсов следует учитывать прогнозируемые пропорции объемов отдельных направлений инвестирования — реального и финансового. Если финансовое инвестирование предприятия осуществляется преимущественно за счет собственных внутренних источников инвестиционных ресурсов, то реальное — за счет более широкого круга как собственных, так и заемных средств.

Финансовое обеспечение инвестиционного процесса — это, по сути, участие финансов в воспроизводстве основного капитала. В экономической теории развитых стран различаются понятия финансирования и инвестирования. [5, с.246]

Процесс определения источников и выделения (привлечения займа) денежных средств для инвестиций называется финансированием.

Процесс применения денежных средств в качестве долгосрочных вложений означает инвестирование, т. е. финансирование предшествует инвестированию.

2. Финансирование на безвозвратной и возвратной основе. Принципы финансово-кредитных отношений между субъектами инвестиционной деятельности

После поиска источников финансирования и определения структуры, оформления договоров финансирования (кредитного договора) начинается процесс инвестирования, т. е. превращение денежной формы капитала в производительную. Затем капитал в процессе оборота начинает приносить доход в виде денежных потоков (прибыли и амортизации) и частично высвобождаться (через ликвидность), пополняя тем самым собственные источники финансирования.

Финансовое обеспечение проектов может осуществляться на безвозвратной или возвратной основе.

Финансирование на безвозвратной основе — это предоставление денежных средств (осуществление затрат) различными инвесторами на неопределенное время в надежде на получение от реализации проекта в будущем доходов, которые покроют с прибылью эти расходы.

Финансирование на возвратной основе — это предоставление инвестором денежных средств на определенное время, с обязательством вернуть их к обусловленному сроку с процентами.

При первом методе источниками финансирования являются бюджетные ассигнования, государственные субсидии, средства внебюджетных фондов, собственные средства инвесторов, а также привлеченные ими средства (финансирование за счет выпуска акций).

При втором методе используется национальный кредит, кредиты международных финансово-кредитных институтов, коммерческих банков и других финансово-кредитных учреждений.

Все большее значение как источник финансирования приобретают другие заемные средства: коммерческий кредит, ипотечные ссуды, средства кредитных союзов, средства от выпуска и продажи облигаций, средства от лизинговых и факторинговых операций.

Основными принципами финансово-кредитных отношений между субъектами инвестиционной деятельности являются договорной, прямой, целевой и непрерывный характер финансирования, принцип взаимного финансового контроля.

Финансирование проектов осуществляется на основании договоров (контрактов) по мере их выполнения. В соответствии с этим принципом оплата работ или услуг производится после их выполнения в целом или по мере выполнения отдельных этапов.

Проектно-изыскательские работы обычно оплачиваются либо за проект в целом, либо за выполненную проектно-сметную документацию.

Прямой и целевой характер финансирования обусловливают поступление средств непосредственно заказчику и только на тот объект, для которого они предусмотрены.

Ритмичность и непрерывность производства требуют и непрерывности его финансирования, своевременной оплаты выполненных работ.

Финансовый контроль за целевым и рациональным использованием выделенных средств осуществляется в зависимости от формы собственности инвестора и используемых источников финансирования проекта, например, при бюджетных ассигнованиях его осуществляют государственные органы финансово-хозяйственного контроля, при долгосрочном кредите — коммерческие банки.

3. Источники формирования инвестиционных средств предприятия

Источники финансирования реальных инвестиций тесно связаны с финансово-кредитным механизмом инвестиционной сферы, где происходит их практическая реализация.

Классической формой самофинансирования инвестиций в индустриальных странах с развитой рыночной экономикой являются собственные средства корпораций в виде нераспределенной прибыли и амортизации, которые дополняются определенной долей эмиссии (выпуска) ценных бумаг (акций и облигаций) и кредита, полученного с рынка ссудного капитала (рис. З).

| Валовая прибыль (объём продаж минус издержки производства) | ||||||

| (-) Минус торгово-административные расходы | ||||||

|

|

||||||

| (=) Операционная прибыль | ||||||

| (-) Минус процентные платежи по заёмным средствам | ||||||

| (=) Прибыль до вычета налога | ||||||

| (-) Минус налог на прибыль | ||||||

| (=) Чистая прибыль | ||||||

|

|

||||||

|

|

||||||

|

|

||||||

|

|

||||||

|

|

Рис.3 Источники финансирования инвестиций предприятий

Следовательно, капиталовложения в основные средства финансируются в Украине за счет:

• собственных финансовых ресурсов и внутрихозяйственных резервов инвесторов (чистой прибыли; амортизационных отчислений; сбережений граждан и юридических лиц; средств, выплачиваемых органами страхования в виде возмещения потерь от стихийных бедствий, аварий и т.д.);

• заемных финансовых средств инвесторов (банковских кредитов, облигационных займов и др.);

• привлеченных финансовых средств инвесторов (средств, полученных от эмиссии акций, паевых и иных взносов физических и юридических лиц в уставный капитал);

• денежных средств, централизованных добровольными союзами (объединениями) предприятий и финансово-промышленными группами;

• средств федерального бюджета, предоставляемых на безвозмездной и возмездной основах; средств бюджетов субъектов Российской Федерации; « средств внебюджетных фондов (например, дорожного фонда);

• средств иностранных инвесторов.

Финансирование капитальных вложений по стройкам может осуществляться как за счет одного, так и нескольких источников.

3.1. Внутренние источники формирования инвестиций предприятия

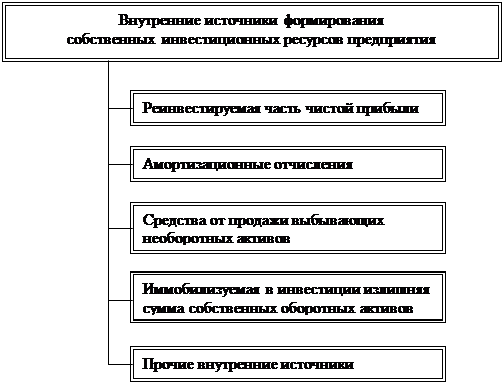

Основные формы привлечения собственных инвестиционных ресурсов предприятия, за счет внутренних источников, представлены на рис. 3.1

Среди представленных на рисунке видов внутренних источников формирования инвестиционных ресурсов предприятия главенствующая роль принадлежит реинвестируемой части чистой прибыли.

Рис.3.1 Основные виды внутренних источников формирования

собственных инвестиционных ресурсов предприятия

Именно этот источник формирования инвестиционных ресурсов обеспечивает приоритетное направление возрастания рыночной стоимости предприятия. В формировании конкретной суммы средств, привлекаемых за счет этого источника, большую роль играет дивидендная политика предприятия (политика распределения его чистой прибыли). Инвестиционные ресурсы, формируемые за счет этого источника, имеют наиболее универсальный характер использования — они могут быть направлены на удовлетворение любых видов инвестиционных потребностей предприятия.

Вторым по значению внутренним источником формирования собственных инвестиционных ресурсов являются амортизационные отчисления. Этот источник отличается наиболее стабильным формированием средств, направляемых на инвестиционные цели. Вместе с тем, целевая направленность этого источника носит узкий характер — формируемая за счет амортизационных отчислений сумма инвестиционных ресурсов направляется в основном на ре-новацию действующих основных средств и нематериальных активов. Размер этого источника формирования собственных инвестиционных ресурсов зависит от объема используемых предприятием амортизируемых внеоборотных активов и принятой им амортизационной политики (выбранных методов амортизации). [2, с.140]

Кроме прибыли и амортизации, к собственным источникам финансирования принято относить мобилизацию внутренних ресурсов (МВР). К ним относятся средства от реализации выбывающего оборудования, ненужных материалов, инструмента, инвентаря, ликвидации временных зданий и сооружений, реализации попутно добываемых полезных ископаемых (за вычетом затрат по их реализации).

При хозяйственном способе строительства к МБР относятся плановые накопления и экономия от снижения себестоимости строительно-монтажных работ, амортизация по средствам труда, используемым в строительстве.

3.2. Внешние источники формирования собственных инвестиционных ресурсов предприятия

Основные виды внешних источников формирования собственных инвестиционных ресурсов приведены на рис. 3.2

Характеризуя состав приведенных источников, следует отметить, что в литературе они обычно характеризуются термином "привлеченные инвестиционные ресурсы". Это связано с тем, что в отличие от внутренних источников до момента их поступления на предприятие они не носят титула его собственности и требуют от предприятия определенных усилий и затрат по их привлечению. Однако по мере их поступления они входят в состав собственного капитала предприятия и в дальнейшем использовании характеризуются соответственно как собственные инвестиционные ресурсы.

Среди перечисленных видов этих источников формирования инвестиционных ресурсов наибольшую роль играют эмиссия акций (для акционерных обществ) или привлечение дополнительного паевого капитала (для других видов обществ). Безвозвратные ассигнования из бюджетов используются для финансирования инвестиционной деятельности преимущественно государственных предприятий.

Акционирование как метод финансирования инвестиций обычно используется для реализации крупномасштабных проектов при отраслевой или региональной диверсификации инвестиционной деятельности.

|

|||

Рис. 3.2 Основные виды внешних источников формирования собственных инвестиционных ресурсов

3.3. Источники формирования заёмных инвестиционных ресурсов предприятия

Основные виды источников формирования заемных инвестиционных ресурсов представлены на рис. 3.3. Кредитное финансирование обычно выступает в двух формах: в виде получения долгосрочных банковских ссуд на реализацию конкретных проектов и облигационных займов. Долгосрочные кредиты коммерческих банков привлекаются сейчас в реальные и быстрореализуемые проекты с высокой нормой прибыльности (доходности) инвестиций. [2, с.142]

В отличие от бюджетных средств привлечение долгосрочных кредитов банков на капиталовложения повышает ответственность заемщиков за их рациональное использование благодаря возвратности и платности заемных средств. Конкретные сроки предоставления долгосрочного кредита и сроки его погашения определяются договором между заемщиком и коммерческим банком. Однако долгосрочным кредитованием капиталовложений способны заниматься сейчас только крупные коммерческие банки, но при условии предоставления им налоговых льгот, ибо при высокой инфляции отсутствуют критерии целесообразности кредитуемых мероприятий.

Важным источником финансирования является кредит, предоставляемый инвесторам, независимо от формы собственности, для осуществления реальных инвестиций. Как правило, это долгосрочный (на срок более 1 года) кредит. Такой кредит может предоставляться коммерческими банками на договорных началах, государством (национальный кредит) из средств госбюджета и Национальным банком за счет центральных кредитных ресурсов, коммерческого кредита, ипотечных ссуд, лизинговых операций.

Рис. 3.4 Основные виды источников формирования заемных инвестиционных ресурсов

Основой взаимоотношений инвестора и банка (другого кредитодателя) являегся кредитный договор, где обусловливается размер предоставляемого кредита, его обеспеченность, гарантии возврата, сроки его использования и способы погашения, процентные ставки за пользование, имущественная ответственность сторон.

Заключению кредитного договора предшествует представление заемщиком ряда документов, в которых обосновывается потребность в кредите под инвестиционный проект. Обычно потребность в кредите определяется как разность между общим объемом инвестиций и собственными и привлеченными ресурсами. Но возможно и полное финансовое обеспечение проекта за счет кредита. Предоставлению кредита предшествует оценка банком кредитоспособности заемщика либо самостоятельно, либо, по его поручению, аудиторской фирмой.

Государственный кредит используется инвесторами только для финансирования реконструкции, технического перевооружения и нового строительства производственных объектов под гарантию министерств и ведомств. Кредиты за счет централизованных ресурсов Национального банка предоставляются на основании решения Верховного Совета Украины только государственным предприятиям и только на целевые программы по внедрению новых технологий, модернизации производства, расширению выпуска товаров народного потребления.

Облигационные займы могут выпускаться только известными акционерными компаниями (корпорациями или финансово-промышленными группами), платежеспособность которых не вызывает сомнения у инвесторов (кредиторов).

Лизинг и инвестиционный селенг используются при недостатке собственных средств для реальных инвестиций, а также при капитальных вложениях в проекты с небольшим периодом эксплуатации или с высокой степенью изменяемости технологии.

Лизинг является одним из перспективных методов привлечения заемных средств. Он рассматривается как одна из разновидностей долгосрочного кредита, предоставляемого лизинговой компанией (банком) лизингополучателю в натуральной форме и погашаемого в рассрочку. Данный метод позволяет предприятию-лизингополучателю быстро приобретать необходимое ему оборудование, не отвлекая единовременно из своего оборота значительные финансовые ресурсы.

Селенг представляет собой специфическую форму обязательства, состоящую в передаче собственником (юридическим лицом или гражданином) прав на пользование и распоряжение его имуществом на срок за определенную плату. В качестве такого имущества могут выступать как внеоборотные активы (здания, сооружения, оборудование), так и оборотные активы (денежные средства, ценные бумаги и др.). При этом собственник остается владельцем переданного в наем имущества и может по первому требованию возвратить его. Селенг-компания привлекает и свободно использует по своему усмотрению имущество и отдельные имущественные права юридических лиц и граждан.

С помощью селенга оказывается финансовая помощь компаниям, испытывающим острый дефицит в различных видах ресурсов, включая и денежные средства. Поэтому в зарубежной практике селенг превратился в один из важных методов финансирования инвестиций в различных сферах предпринимательской деятельности.

Смешанное финансирование основано на различных комбинациях указанных методов и может быть реализовано во всех формах инвестирования.

Заключение

В данном реферате определены основные источники формирования инвестиционных ресурсов предприятия, а также факторы, влияющие на конкретный выбор источников финансирования для конкретного инвестиционного проекта. Однако даже при учёте этих факторов необходимо учесть, что в положении, в котором находится ныне экономика Украины необходимо стремиться создать благоприятный инвестиционный климат не только для иностранных инвесторов, но и для своих собственных. И речь не о том, чтобы найти им средства на осуществление инвестиций. Частному капиталу также нужны гарантии от принудительных изъятий и произвола властей, система страхования от некоммерческих рисков, а также стабильные условия работы при осуществлении долгосрочных капиталовложений.

Список литературы

1. Беренс В. Хавранек П.М. Руководство по оценке эффективности инвестиций. – М.: АОЗТ «Интерэксперт», «Инфра-М», 1995. – 528с.

2. Бланк И.А. Управление инвестиционными предприятиями. – К.: Ника-Центр, Эльга, 2003. – 480с.

3. Кныш М.И., Перекатов Б.А., Тютиков Ю.П. Стратегическое планирование инвестиционной деятельности: Учебное пособие – Издательский дом «Бизнес-пресса», 1998. – 315с.

4. Пересада А.А. Основы инвестиционной деятельности. – К.: «Издательство Либра» ООО, 1996. – 344с.

5. Пересада А.А. та ін. Інвестування: навчально-методичний посібник. – К.: КНЕУ, 2001. – 251с.

6. Федоренко В.Г. Інвестознавство: Підручник. – К.: МАУП, 2000. – 408с.

7. Янковский К.П., Мухарь И.Ф. Организация инвестиционной и инновационной деятельности. – СПб Питер, 2001. – 488с.

| Управление капиталом на предприятии | |

|

ВВЕДЕНИЕ 1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ КАПИТАЛОМ НА ПРЕДПРИЯТИИ 1.1 Экономическая сущность и процесс накопления капитала 1.2 Капитал как ... К целевому финансированию относятся безвозмездного полученные ценности от физических и юридических лиц, а также безвозвратные и возвратные бюджетные ассигнования на содержания ... Дополнительной характеристикой является коэффициент долгосрочного привлечения заемных средств, позволяющий определить (хотя и не совсем точно) долю заемных средств в долгосрочном ... |

Раздел: Рефераты по менеджменту Тип: курсовая работа |

| Основы национальной экономики | |

|

Тема 1. Научные основы формирования и функционирования национальной экономики Предмет и задачи дисциплины "Национальная экономика" Национальная ... В случае если пользователь объекта инвестиционной деятельности не является инвестором, отношения между ними и инвестором определяются договором об инвестировании. Для привлечения крупного капитала к долгосрочным инвестиционным проектам целесообразно предусмотреть создание специализированного инвестиционно-финансового института (банка ... |

Раздел: Рефераты по экономике Тип: учебное пособие |

| Финансы и кредит | |

|

Государственная авиационная технологическая академия ФИНАНСЫ И КРЕДИТ Учебное пособие Часть 1 2007 УДК 336 Олейник Т. Н., Сухова Н. А. Финансы и ... Кроме того, эффективность использования средств, выделенных на возвратной и платной основе, выше, чем эффективность использования средств, выделенных на безвозвратной и бесплатной ... 1) определение стратегических целей в области долгосрочного инвестирования (стратегический инвестиционный анализ); |

Раздел: Рефераты по финансовым наукам Тип: учебное пособие |

| Экономика физической культуры и спорта | |

|

Федеральное государственное образовательное учреждение высшего профессионального образования "ВОЛГОГРАДСКАЯ ГОСУДАРСТВЕННАЯ АКАДЕМИЯ ФИЗИЧЕСКОЙ ... В государственном бюджете в статье "Здравоохранение, физическая культура и спорт" предусмотрены ассигнования на развитие физической культуры и спорта, что является прямым бюджетным ... Бюджетное финансирование - это предоставление в безвозвратном порядке средств из государственного бюджета предприятиям (организациям) для полного или частичного покрытия их ... |

Раздел: Рефераты по экономике Тип: учебное пособие |

| Инновационный проект: этапы функционирования и реализации | |

|

МИНИСТЕРСТВО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ КУБАНСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНОЛОГИЧЕСКИЙ УНИВЕРСИТЕТ КАФЕДРА МЕНЕДЖМЕНТА Курсовая работа по ... Различные формы заемных средств, в том числе кредиты, предоставляемые государством на возвратной основе, кредиты иностранных инвесторов ... расчет потребности в оборотном капитале, проектируемые и рекомендуемые источники финансирования проекта (расчет), предполагаемые потребности в иностранной валюте, условиях ... |

Раздел: Рефераты по менеджменту Тип: реферат |

(-) Минус дивиденды по акциям

(-) Минус дивиденды по акциям Нераспределённая прибыль

Нераспределённая прибыль