Реферат: Компания ЭКИ-ИНВЕСТ

Министерство общего и профессионального образования РФ

ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ УПРАВЛЕНИЯ им. С. Орджоникидзе

Институт финансового менеджмента

Кафедра финансового менеджмента

ОТЧЕТ ПО ПРАКТИКЕ

Место практики: ЗАО ИК «ЭКИ-Инвест»

Выполнил Голубев А.А.

Ф-М 4-1

Преподаватель-

руководитель практики

Руководитель практики

от предприятия Лоханин Е.Г.

МОСКВА 1998

ЗАДАНИЕ 1

Место прохождения производственной практики - Закрытое Акционерное Общество Инвестиционная Компания "ЭКИ-ИНВЕСТ" (в дальнейшем - Компания").

Компания имеет следующую организационную структуру:

- фронт-офис

- бэк-офис

- депозитарный отдел

- бухгалтерия

1 ФРОНТ-ОФИС:

Фронт-офис Компании выполняет следующие функции:

- разработка стратегии Компании на рынке

- заключение сделок купли-продажи ценных бумаг

- оформление документации сделок и их отображение в системе электронных торгов

- постоянный мониторинг рынка ЦБ

- работа с клиентами (информационная поддержка, заключение сделок)

- обработка новостей информационных агенств

В структуре фронт-офиса можно выделить аналитический отдел как обособленный элемент:

- постоянный анализ ситуации на рынке ЦБ

- анализ новостей информационных агенств, политических событий, информации эмитентов

- прогнозирование рыночной ситуации как в краткосрочном, так и в долгосрочном периодах

- формирование инвестиционного портфеля с учетом заданных (желаемых, рассчитанных) параметров и управление им и активами Компании

- разработка стратегии Компании на рынке

2 БЭК-ОФИС:

- оформление документации и компьютерных БД сделок купли-продажи ЦБ в соответствие с действующими правилами и стандартами

- заключение договоров купли-продажи ЦБ

- отслеживание всех этапов прохождения сделки (подписание договора, переход прав собственности на ЦБ, оплата ЦБ, предоставление/получение всей необходимой информации контрагенту/от контрагента)

- ведение денежных счетов клиентов и самой Компании

- взаимодействие с клиентами по прохождению сделки и предоставление отчетов о состоянии денежных счетов и счетов Депо

- учет всех расходов и доходов, учет прибыли, убытков,

отслеживание уровней закрытия/открытия позиций

- ведение счетов Депо (счета учета ЦБ)

- взаимодействие с контрагентами по всем вопросам

- взаимодействие с регулирующими организациями (РТС, НАУФОР, ПАУФОР)

- взаимодействие с депозитариями и реестрами (в т.ч. с

депозитарием Компании)

3 ДЕПОЗИТАРИЙ

Компания имеет лицензию на осуществление деятельности депозитария-попечителя и, таким образом, имеет свой депозитарий, где ведется учет ЦБ клиентов на счету номинального держания Компании в ДКК.

Депозитарий выполняет следующие функции:

- оформление необходимой документации и компьютерных БД в соответствие с действующими правилами и стандартами

- ведение счетов Депо клиентов

- взаимодействие с клиентами и предоставление отчетов о проведенных операциях и состояниях счетов Депо

- взаимодействие с бэк-офисом (предоставление информации по фактам перехода прав собственности на ЦБ с необходимой документацией, информации по расходам, совершенных при операциях с клиентскими ЦБ и ЦБ Компании)

- взаимодействие с контрагентами

- взаимодействие с бухгалтерией (по принятым на баланс бумагам и снятым с него)

4 БУХГАЛТЕРИЯ

Бухгалтерия выполняет все обычные необходимые функции (учет расходов и доходов, составление финансовых отчетностей, предоставление необходимых документов органам налоговых служб и фондам, расчет заработной платы и отчислений, проведение платежей и т.д.)

Компания работает на российском рынке ЦБ, как биржевом, так и внебиржевом. Биржевой рынок характеризуется низкими объемами торгов и ограниченным кругом эмитентов, в то время как на внебиржевом рынке возможна купля/продажа практически любых объемов и видов ЦБ.

Итак, вид деятельности можно определить как спекуляция ЦБ российских эмитентов с целью получения максимальной доходности:

- купля/продажа корпоративных ЦБ

- хеджирование рисков на рынке фьючерсных контрактов

- до недавнего времени - работа на рынке ГКО

О перспективах развития российского рынка ЦБ говорить крайне трудно в свете последних событий: развился кризис доверия, участились случаи неисполнения обязательств на рынке (все относительно мелкие компании стараются работать либо по предоплате, либо с крупными иностранными компаниями, не вызывающими сомнений), продолжающийся спад котировок, уход иностранных и российских капиталов с рынка, кризис банковской и всей финансовой системы. Сама система торгов работает без сбоев, но относительно какого-либо роста рынка говорить крайне затруднительно, он теряет свою привлекательность и ликвидность.

До недавнего времени для участников рынка возможен был показатель доходности операций около 70% годовых в валюте.

ЗАДАНИЕ 2

В принципе всю Компанию можно назвать финансовой службой. Проблем в работе компании в техническом плане я не увидел.

Рассмотрим систему взаимодействия различных отделов Компании. Итак, от бэк-офиса клиент или отдел управления активами Компании и трейдер получают отчет с данными о состоянии лицевого счета и количестве и видах ЦБ. Аналитический отдел, в свою очередь, также предоставляет свои прогнозы, разработанные программы, рекомендации и модели. С учетом этих данных в определенный момент времени к трейдеру поступает заявка о купле-продаже ЦБ (назначение отчета трейдеру - чтобы клиент/Компания не продал бумаг больше, чем есть и не купил больше бумаг, чем имеется средств для их оплаты). Трейдер выполняет заявку и передает в бэк-офис документацию по сделке. Покупающая сторона высылает в бэк-офис продающей стороне "подтверждение сделки", где принято указывать существенные параметры сделки, реквизиты покупающей стороны и преамбулу договора (на основании чего действует брокер, кто подписывает договор), куда переводить ЦБ. Продающая сторона на основе "подтверждения сделки" составляет договор купли-продажи ЦБ (указываются стороны сделки, покупатель и продавец, реквизиты, предмет сделки, порядок и сроки исполнения обязательств) и предоставляет его покупателю для подписания. После подписания договора в соотвествие с ним (предоплата/предпоставка) продающая сторона осуществляет перевод ЦБ к покупателю (через реестр/депозитарий) и предоставляет последнему документ о переходе прав на ЦБ, и покупатель оплачивает пакет ЦБ и предоставляет продавцу документ об оплате (рассмотрен случай предпоставки). При завершении операции по переводу ЦБ через депозитарий последний предоставляет отчет о выполнении операции и необходимую документайию в бэк-офис и бухгалтерию. Оплата производится следующим образом: бэк-офис передает в банк платежное поручение, банк производит оплату и предоставляет документ о произведенной оплате, который предоставляется продавцу. Как правило, в случае предоплаты продающая сторона начинает действовать не после предоставления документа об оплате, а после того, как их банк даст подтверждение о том, что деньги дошли и зачислены на их счет. После завершения сделки в бэк-офисе подготавливается новый отчет с данными о лицевом счете и счетах депо клиента/Компании.

ЗАДАНИЕ 3

Все расчеты производятся на основе данных бухгалтерского баланса Компании и отчета о прибылях и убытках с использованием лекционного материала и изданий авторов Ковалева и Шремета.

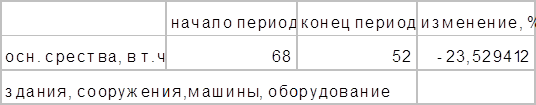

Анализ основных средств

Произведенные расчеты показывают, что за отчетный период основные средства уменьшились на 23%, что, бузусловно, нельзя считать положительным результатом.

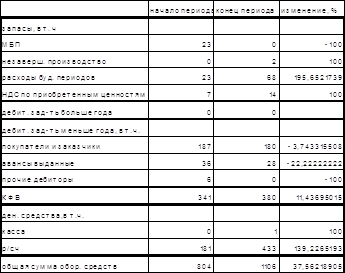

Анализ Оборотных средств.

произведенные расчеты показывают, что в целом количество оборотных активов увеличилось на 37 %, особенно велико увеличение таких статей, как расходы будущих периодов и денежные средства на р/сч, а наибольшее уменьшение наблюдается по МБП.

Показатели оборачиваемости оборотного капитала:

L - длительность периода обращения, дни

К - прямой коэффициент оборачиваемости

Е - средний оборотный капитал

Т - период

N - объем реализации

Е = 955

Т = 365

N = 215

L = E * T / N = 1621

K = N / E = 0.225

Показатели рентабельности

Чистая прибыль= балансовая прибыль - бюджетные платежи = 20

Рентабельность продукции = прибыль от реализации/выручка от реализации = 0,167

Рентабельность основной деятельности = прибыль от реализации / затраты на производство и сбыт = 0,2

Рентабельность совокупного капитала = чистая прибыль / итог среднего баланса нетто

Рентабельность собственного капитала = чистая прибыль / средняя величина собственного капитала = 0,033

Период окупаемости собственного капитала = средняя величина собственного капитала / чистая прибыль = 30,35

Общая рентабельность капитала = 0,03

Экономическая рентабельность по чистой прибыли = 0,19

Финансовая рентабельность по чистой прибыли = 0,03

Балансовая прибыль на 1 рубль оборота = 0,149

Чистая прибыль на 1 рубль оборота = 0,093

Капиталоотдача = 0,205

Оборачиваемость дебиторской задолженности = 0,983

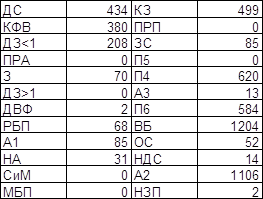

Показатели ликвидности баланса

| НЛА | 814 | > | НСО | 499 |

| БРА | 208 | > | КСП | 85 |

| МРА | 4 | > | ДСП | 0 |

| ТРА | 83 | > | ПСП | 539 |

Как видно из таблицы, все неравенства строго выполняются, из чего можно сделать вывод об абсолютной ликвидности баланса. Ниже приведены исходные данные для подсчета вышеперечисленных величин и некоторых последующих.

Показатели ликвидности

Коэффициент общей ликвидности = 1,69705 (>1) (очень ликв.)

К-т автономии = 0,51495 (>0.5) (высокая степень независимости, высокая степень исполнения обязательств)

К-т соотношения заемных и собственных средств = 0,94 (близок к 1 (1 - идеал))

К-т маневренности = 0,84

К-т обеспеченности запасов и затрат собственными средствами = 6,21 (достаточная обеспеченность)

К-т абсолютной ликвидности = 1,39 (абсолютно ликв.)

К-т текущей ликвидности = 1,75 (достаточное значение, норматив от 1,5 до 2)

К-т платежеспособности = 1,89 (достаточная платежеспособность - гарантия своевременного расчета по обязательствам)

К-т имущества производственного назначения = 0,07 (практически отсутствует имущество производственного назначения).

Определение финансовой устойчивости

| СОС | 522 |

| СОС+ДСП | 522 |

| СОС+ДСП+КСП | 607 |

По результатам расчетов можно говорить об абсолютной финансовой устойчивости, так как полученные значения соответствуют нормативам (>З, З= 70).

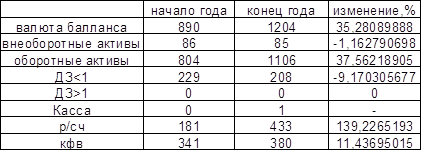

Анализ структуры активов.

Анализ структуры пассивов.

Коэффициент соотношения заемных и собственных средств:

начало года - 48,33%

конец года - 94,2

Доля заемных средств увеличилась, однако не превышает границы соотношения - 1/1.

ЗАДАНИЕ 4

Отношения с другими организациями условно можно разделить на четыре группы:

1. организации, контактирующие с бухгалтерией;

2. организации, регулирующие профессиональную деятельность;

3. контрагенты;

4. клиенты.

Бухгалтерия Компании работает без проблем и ошибок. Регулярно сдаются отчетности в налоговые органы, ФОМС, фонд занятости, фонд социального страхования. Своевременно платятся все налоги и отчисления. За период существования Компании не было случаев установления каких-либо санкций.

К основным организациям, регулирующим профессиональную деятельность относятся следующие:

- ФКЦБ

- Национальная Ассоциация Участников Фондового Рынка (НАУФОР)

- Российская Торговая Система (РТС)

Лицензирующим органом является ФКЦБ, куда при получении лицензии сдаются необходимые документы (заявление, анкеты, штатное расписание, характеристики сотрудников, бухгалтерский баланс, какие-то другие формы); существует ряд ограничений - по уставному капиталу, по сертифицированным специалистам и т.д. Сертификацию специалистов выполняет также ФКЦБ: курс обучения, затем экзамен - базовая ступень, потом еще курс и экзамен - выдается другой, высший сертификат.

НАУФОР - организация, в которой состоят практически все участники фондового рынка. Она имеет свои стандарты и правила ведения оформления сделок, документации, договоров и компьютерных БД. В случае неисполнения контрагентом своих обязательств по сделке, потерпевшая сторона выставляет претензию (сумма претензии по стандартам определяется как 0,2% от суммы сделки за каждый просроченный день, но не более 50% от общей суммы сделки. Если контрагент в течение месяца не исполняет своих обязательств, он обязан возместить всю сумму сделки. Контролирующим органом в этом случае может являться НАУФОР (имеет третейский суд), по итогам разбирательства которого не выполнившая своих обязательств сторона может быть исключена из НАУФОР, что повлечет за собой "умирание" компании на фондовом рынке - мало кто согласится работать с такой компанией. Только члены НАУФОР могут работать в РТС.

РТС также выполняет контролирующие функции. О не исполняющих свои обязанности контрагентах туда можно сообщить и соответствующие меры будут приняты - вплоть до отключения от РТС.

Относительно контактов с контрагентами все отношения строятся только на деловой основе. Ниже приведены все этапы взаимодействия:

- заключение сделки (трейдер-трейдер);

- предоставление покупающей стороне "подтверждения сделки";

- подписание договора купли/прожажи ЦБ;

- исполнение обязательств по договору:

1. перевод ЦБ покупателю с предоставлением документа о передаче пакета ЦБ

2. оплата пакета ЦБ с предоставлением документа об оплате пакета ЦБ;

- предоставление оригиналов всех необходимых документов контрагенту

В случае неисполнения контрагентом своих обязательств по сделке - претензия, третейский суд (см. выше).

Все расчеты ведутся в безналичной форме. Использование векселей практически не ведется. Поведение предприятия на рынке ЦБ целиком определяется аналитическим отделом и отделом управления активами Компании. Развитие рынка предсказывает аналитический отдел.

Финансовые отношения внутри Компании сводятся к выдаче заработной платы: компания не имеет филиалов и дочерних компаний.

ЗАДАНИЕ 5

Финансовым планированием в Компании занимается отдел управления средствами Компании и аналитический отдел. Учет движения денежных средств, состояния счетов, фиксации прибылей и убытков осуществляется в бэк-офисе. Фиксация прибылей и убытков может осуществляться методами FIFO (first in first out) или LIFO (last in first out). По первому методу при продаже пакета ЦБ закрывается первая купленная позиция по данному виду ЦБ. При использовании метода LIFO закрывается последняя купленная позиция. Безусловно, возможны и другие варианты, например, когда портфельный менеджер сам сообщает, какую именно позицию следует закрывать.

При оперативном планировании на основе данных бэк-офиса отдел управления активами принимает непосредственное решение о покупке/продаже ЦБ. Также возможна система приказов, т. е.: при покупке пакета ЦБ трейдеру отдается приказ о его продаже на определенном уровне (соответственно, с заданной доходностью). При продаже пакета из пула по определенной ЦБ отдается приказ откупить проданный пакет на заданном уровне. Также на рынке практикуется так называемая "игра в короткую", при этом на основании убеждения о скором падении рынка продается пакет ЦБ, которого не имеется в наличии с целью откупить его позднее по более дешевой цене.

Долгосрочное планирование в отношении операций отсутствует, так как российский рынок ЦБ крайне нестабилен и решения могут приниматься мгновенно. От планирования здесь присутствует лишь один элемент: заданное желаемое значение доходности.

Финансовый раздел бизнес-плана отсутствует.