| Деньги, кредит, банки (Белоглазова Г.Н.) |

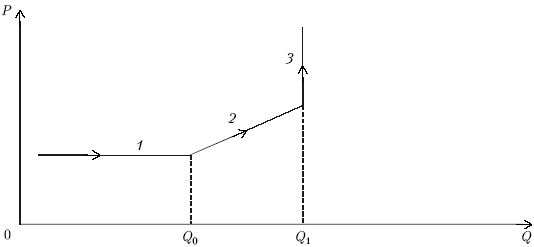

Причины и формы проявления инфляцииПоддержание определенного уровня инфляции является одной из основных целей и в то же время инструментом денежно-кредитной политики, независимо от того, какими способами пытаются это делать: регулированием денежной массы, ставок процента или иным образом. Поэтому необходимо рассмотреть сущность, причины и основные формы проявления инфляции. Сущность инфляции. Под инфляцией понимается повышение общего уровня цен. Однако необходимо дать некоторые комментарии к этому наиболее часто встречающемуся определению. В нем одно из наиболее распространенных последствий инфляции смешивается с ее сущностью. Дело в том, что рост цен - характерный инфляционный признак в современной рыночной экономике. Уровень инфляции измеряют разными способами, но всегда показатели отражают, на сколько повысились цены. Однако никто не отрицает, что и в административной системе при «жестких» плановых ценах имели место скрытые инфляционные процессы, а рост цен искусственно сдерживался. Суть инфляции более точно можно понять, связывая ее с нарушением закона денежного обращения и прежде всего несовпадением динамики денежной массы и номинального ВНП. Примерно такой же точки зрения придерживался и известный экономист М. Фридман. При этом при опережающих темпах роста денежной массы по сравнению с увеличением номинального ВНП возникают инфляционные процессы, а при обратном соотношении рассматриваемых показателей - дефляция. Хотя последняя - это более редкое явление, все же она иногда встречается, причем в развитых странах. Следует отличать инфляцию и дефляцию, которые носят макроэкономический характер, вызваны общеэкономическими причинами и затрагивают практически все товары и услуги, хотя и в разной степени, от изменений цен по отдельным продуктам, возникающих в результате воздействия локальных факторов. К ним, в частности, можно отнести сезонное снижение цен на овощи и фрукты из-за резкого увеличения их предложения, повышение цен на туристические услуги в сезон массовых отпусков и т. п. Эти микропроцессы связаны, конечно, и с общим характером изменения цен в стране, но не они являются основной причиной инфляционных и дефляционных процессов. При опережении темпов роста денежной массы темпов роста реального ВНП, например за счет чрезмерной эмиссии денег, последствия будут следующие. 1. В административной системе образуется дефицит товаров. Относительный избыток денег при фиксированных ценах ведет в соответствии с законом денежного обращения к их обесценению. На ту же сумму можно приобрести меньшее количество товаров. Потребители же, исходящие из номинальной стоимости денег, стремятся приобрести большее количество товаров, чем это можно сделать при имеющихся ценах. Приведем условный упрощенный пример, иллюстрирующий данную ситуацию. Допустим, что в первый год общая сумма обращающейся денежной массы М составляла 1000 ден. ед. (для простоты абстрагируемся от кредитных денег), а скорость оборота каждой единицы Уравнялась 5, т. е. в среднем на нее можно было совершить 5 покупок в год. Скорость оборота денег в течение года не изменялась. Цены на товары Р в среднем составляли 10 ден. ед. и выпущено было 500 ед. товаров Q. При таких условиях равенство спроса и предложения в законе денежного обращения соблюдается. Предположим, что во второй год условия производства не изменились, производительность факторов осталась прежней, так что Q вновь было равно 500 ед. Цены на товары поддерживались административно на прежнем уровне. Государственный банк выпустил в обращение еще 100 ден. ед., но факторы, определяющие скорость оборота денег, остались неизменными. Тогда при фиксированных ценах M x V = 1100 x 5 > P x Q = 5000. (2. 6) Это будет проявляться как недостаток товаров или избыток предложения денег. Реальная покупательная способность денег упадет на 1/10. 2. В рыночной экономике нарушение соответствия спроса и предложения на рынках продуктов и услуг приведет к компенсирующему росту цен при том же предложении денег. Формы инфляции. Применительно к рыночной экономике выделяют две основные формы инфляции - спроса и издержек. Инфляция спроса. Суть этой формы инфляции можно выразить достаточно образно: слишком много денег «охотится» за малым количеством товара, т. е. совокупный спрос заметно превосходит совокупное предложение. Инфляцию спроса можно понять, если проследить взаимосвязь совокупного спроса, занятости и цен (рис. 2. 22). Увеличение совокупного спроса на рынке продуктов и услуг (С + G + I + X) на отрезке 1 вызывает увеличение реального объема производства (реальный ВНП - Q). Достигается это за счет увеличения использования ресурсов, включая рабочую силу. Но так как они остаются определенное время неисчерпанными и мобильными, то цены на них поддерживаются приблизительно на одном уровне. Это продолжается до достижения объема реального ВНП, равного Q 0, когда некоторые виды ресурсов становятся дефицитными.

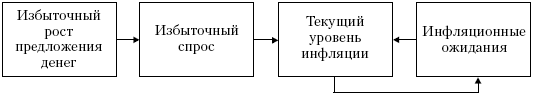

На отрезке 1 из-за постоянства цен реальный и номинальный ВНП растут с одинаковым темпом за счет увеличения объема производства. Отрезок 2 называется переходным и отражает неравномерное распределение ресурсов, т. е. в одних отраслях их лимит исчерпан, в других - нет. Иначе говоря, дефицит не носит глобального характера, а наблюдается лишь в отдельных отраслях. Дальнейшее увеличение спроса на продукцию не может компенсироваться за счет роста объема производства, поэтому в соответствии с законом спроса и предложения приходится увеличивать цены Р. Кроме того, привлечение все большего числа работников ведет к росту стоимости рабочей силы, так как она становится дефицитным ресурсом. В результате увеличиваются заработная плата и издержки, которые служат дополнительным источником роста цен. При исчерпании ресурса квалифицированных работников приходится привлекать кадры с более низким уровнем подготовки, использование которых ведет к росту издержек. Наконец, на отрезке 3 резервы роста объема производства оказываются исчерпанными во всей экономике, поэтому совокупный спрос, превышающий производственные возможности общества, вызывает достаточно быстрый рост уровня цен. Инфляция издержек. В классическом варианте данная форма инфляции означает, что совокупный спрос практически не растет, а, может быть, даже уменьшается, а издержки и цены повышаются. Совокупные издержки на единицу продукции АТС (average total costs) могут быть представлены в следующем виде: АТС = TC / Q, (2. 7) где ТС - совокупные издержки. Из-за увеличения удельных издержек АТС при прочих равных условиях происходит снижение объема прибыли, а следовательно, и объема производства, так как нет возможности поддерживать его на прежнем уровне и тем более расширять. В результате уменьшается предложение товаров и увеличиваются цены при том же спросе. Инфляция издержек может быть вызвана ростом цен на любые ресурсы. Но наибольшее влияние оказывает увеличение заработной платы, социальных расходов и цен на материальные ресурсы, особенно энергетические. В частности, если повышение заработной платы и социальных расходов опережает рост производительности труда в обществе, то это ведет к увеличению удельных издержек и в итоге к инфляции издержек. Повышение заработной платы может находиться под контролем правительства и владельцев предприятий. Сложнее обстоит дело с ростом цен на энергоносители. Во-первых, большинство из них неравномерно распределены между отдельными странами. Это позволяет странам-владельцам ресурсов проводить политику, направленную на поддержание высокого уровня цен (например, страны ОПЕК), в частности путем согласованного сдерживания объема добычи. Во-вторых, происходит постепенное исчерпание дешевых источников сырья, что объективно ведет к росту издержек на добычу, а следовательно, и цен. Рост цен на энергоносители вызывает цепную реакцию увеличения издержек и цен по всей технологической цепи производства конечной продукции. Однако надо иметь в виду, что издержки на сырье и энергию составляют лишь определенную долю общих издержек на производство любой продукции. Поэтому увеличение цен на последующих стадиях происходит в меньшей степени, чем на сами сырье и энергию. В реальной экономике инфляция спроса и издержек тесно взаимосвязаны, эти формы могут переходить одна в другую или действовать в разных секторах экономики. Эта сильная взаимозависимость прослеживалась и при рассмотрении инфляции спроса, когда на отрезках 2 и 3 к ней добавилась инфляция издержек. Можно привести также следующий пример. Правительство намерено увеличить военные расходы и выставляет заказы на производство военной техники (рост G), что ведет к увеличению совокупного спроса и инфляции последнего. Но при этом повышение спроса на новые ресурсы (квалифицированную рабочую силу, сложное оборудование, уникальные материалы) вызывает рост издержек на них, а следовательно, и цен на продукцию фирм, выполняющих военные заказы. Для фирм это выглядит как инфляция издержек. В то же время между двумя формами инфляции имеется существенное отличие. У инфляции спроса нет естественного ограничителя. Инфляция издержек ограничивает сама себя, поскольку из-за роста последних уменьшаются предложение товаров, объем производства и занятости, а это ведет к стабилизации цен и издержек. Но если нет факторов, которые способствуют росту деловой активности, то инфляция издержек может перейти в стагфляцию, при которой объем производства практически не растет, а цены медленно поднимаются. Существуют различные взгляды на механизм инфляции. Согласно монетаристскому подходу инфляция связана с избыточным денежным предложением (рис. 2. 23).

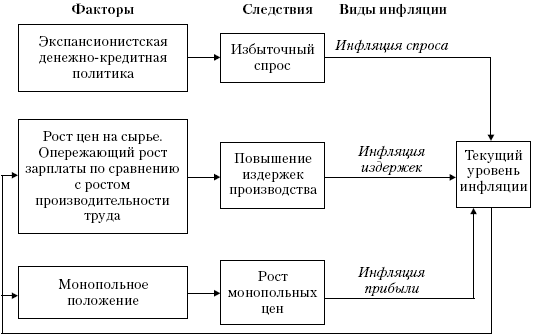

Как известно, в данной концепции существенная роль отводится ожиданиям. Это прослеживается и в приведенной на рис. 2. 23 модели. Повышение уровня инфляции определяется в первую очередь ростом предложения денег, приводящим к увеличению совокупного спроса. Однако значение имеют и ожидания хозяйствующих агентов будущего изменения цен. Если предсказывается их рост, то эти агенты начинают «сбрасывать деньги», т. е. увеличивают спрос, что ведет к реальному повышению уровня инфляции. При противоположных ожиданиях наблюдается обратный эффект. В кейнсианских моделях (рис. 2. 24) наряду с инфляцией спроса важное значение придается инфляции издержек, а также выделяется тип инфляции, связанный с монопольным положением отдельных предприятий, которые имеют возможность устанавливать монопольные цены.

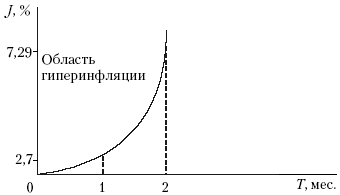

Последствия инфляции. Считается, что состояние финансов и денежного обращения в стране более или менее нормальное, если выполняются два условия. 1. Доходы владельцев ресурсов увеличиваются с небольшим отставанием от темпа роста цен (при постоянном объеме производства, а также отсутствии сдвигов в производительности труда и структуре капитала). 2. Скорость обращения денег приблизительно постоянна. Нарушение хотя бы одного из этих условий может оказаться достаточным для перехода в гиперинфляционный режим. До сих пор нет единого мнения в понимании гиперинфляции и разделении ее с понятиями «ползучая инфляция» и «галопирующая инфляция». Одни экономисты считают, что ползучая инфляция переходит в галопирующую, если среднегодовой прирост цен превышает 3 %, другие - более 5 %, третьи - 10 %. Поэтому не существует универсальной нормы «приемлемого» уровня инфляции. Каждое правительство стремится реализовать свою норму ценовой стабильности. В государствах с высоким экономическим потенциалом нормы инфляции существенно (иногда на один порядок и два порядка) меньше, чем в развивающихся и странах с переходной экономикой. Так, по всей зоне евро в 2001 г. в среднем уровень инфляции не превышал 2 %. Согласно Ф. Кейгену, который ввел понятие гиперинфляции, характерным для нее является рост цен более чем на 50 % в месяц. Однако не ясно, почему была выбрана именно эта цифра, а не другая - 60 или 70 %. Более обоснованной является точка зрения, согласно которой гиперинфляция возникает, если в течение некоторого (обычно непродолжительного) периода экспонента, отражающая изменение уровня цен, приобретает более крутую форму, т. е. сам темп инфляции J как бы «ускоряется» со временем. На рис. 2. 25 такая область расположена выше экспоненты. Гиперинфляция может возникать по разным причинам. Наиболее распространенными из них являются следующие:

Вследствие «выброса» в экономику новых крупных партий денег процесс ускорения роста цен может стать самоподдерживающимся. Из-за разрыва во времени правительство будет оплачивать свои заказы организациям бизнеса по новым, более высоким ценам. Доходы же государства складываются в основном из налоговых поступлений, сформированных на базе цен предыдущего периода. В результате может образоваться огромный дефицит, который правительство будет пытаться уменьшить путем новых эмиссий денег.

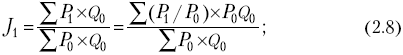

В реальности два указанных процесса тесно взаимосвязаны и могут действовать параллельно. Индексация доходов населения тоже может вызвать гиперинфляцию, так как она усиливает тенденцию «бегства от денег». Последствия инфляции могут быть разнообразными. В основном они носят негативный характер, особенно при ее высоких уровнях. С позиции людей (бюджетников, пенсионеров), имеющих фиксированные или медленно растущие номинальные доходы, инфляция - крайне нежелательное явление. Индексация доходов таких категорий населения, сглаживая негативные последствия, как отмечалось, может привести к гиперинфляции и тем самым к еще большему отставанию увеличения заработной платы и социальных выплат от роста цен. В меньшей степени инфляция сказывается на лицах, ведущих частный бизнес. Они могут быть даже заинтересованы в ней, если их продукция и услуги пользуются постоянно высоким спросом. Инфляция однозначно ведет к снижению реальной стоимости сбережений: срочных счетов в банках, страховых полисов, ежегодной ренты и т. п. При высоком уровне инфляции реальная ставка дохода по таким сбережениям может стать отрицательной. Инфляция перераспределяет доходы и расходы между кредиторами и их заемщиками в пользу последних, так как идет возврат обесцененных займов и выплата обесценивающихся процентов. Но это верно только в отношении займов в национальной валюте. Если они предоставлены в иностранной валюте, то возникает обратная ситуация, поскольку заемщику придется в будущем менять на эту валюту все большие суммы обесценивающихся национальных денег (высокий уровень инфляции, как правило, ведет к снижению курса национальной валюты). Увеличение уровня инфляции приводит к росту номинального уровня ВНП (ценовой составляющей), а следовательно, доходов в номинальном выражении. Хотя в реальном выражении они могут уменьшаться, например, правительство увеличивает налоговые сборы, что ведет к облегчению бремени государственного долга в коротком периоде. Небольшой рост цен в определенной степени стимулирует деловую активность, так как предприниматели могут наращивать массу прибыли. При этом важно, чтобы такой рост способствовал увеличению качества и количества производимой продукции, инвестициям. Если рост цен значительный, то последствия для предпринимателей могут стать негативными. Во-первых, существенно увеличатся издержки производства. Попытка переложить этот рост на потребителей путем соответствующего повышения цен на собственную продукцию может привести к ограничению спроса. При этом имеет также значение эластичность последнего по ценам: при ее высоком уровне спрос может резко упасть. Во-вторых, при значительном росте цен на сырье, материалы и другие ресурсы, имеющиеся в распоряжении предпринимателей, средства могут оказаться недостаточными для расширения производства. Попытка же покрыть их дефицит за счет займов у банков в силу их подорожания в перспективе может привести к кризису ликвидности и даже банкротству. Таким образом, последствия инфляции носят противоречивый характер и научиться управлять ее уровнем - это большое искусство. Измерение уровня инфляции. Базовыми показателями, которые используют для измерения уровня инфляции, служат индексы цен. С этим согласны большинство экономистов. Но здесь возникают два вопроса. 1. Как измерять инфляцию в условиях товарного дефицита без выраженного роста цен, т. е. в административно-плановой экономике? 2. Как учесть влияние на индексы цен политики их регулирования, например ограничение роста цен на продукцию монополистов, или дотационное их регулирование на отдельные продукты? Означает ли такое регулирование автоматическое уменьшение уровня инфляции? Если исходить из понимания инфляции, отождествляющего ее с ростом цен, то такое его ограничение может восприниматься как снижение инфляции. Однако при длительном поддержании цен на уровне, меньшем, чем определяемый в соответствии с законом спроса и предложения, инфляция может принять форму дефицита. Подходы к определению индексов цен различаются. Рассчитывают следующие основные индексы: а) оптовых цен, б) розничных цен, в) экспортных и импортных цен, г) дефляторы ВНП. Индексы оптовых цен показывают изменения среднего уровня цен реализации продукции промышленных, торговых и сельскохозяйственных предприятий (но не оптовой торговли). Индексы розничных цен рассчитывают либо как совокупный индекс цен на продукцию, продаваемую в розничной торговле, либо только по корзине социально значимых товаров. Второй из этих индексов отражает «стоимость жизни» в стране и особенно важен для населения. Дефляторы ВНП определяются по объему конечной продукции, которая формирует стоимость ВНП (C + G + I + X= ВНП), в том числе по ценам на важнейшие товары, покупаемые населением, оборудование и другие основные средства, покупаемые фирмами, тарифам на услуги, оказываемые государственному сектору, а также внешнеторговым ценам. Исключаются только цены на промежуточные продукты, которые служат в качестве оборотных средств. Эти индексы являются важнейшими показателями, так как отражают действительный уровень инфляции в стране. При определении индексов цен пытаются элиминировать рост цен, связанный с улучшением качества продукции, хотя технически это сделать достаточно трудно. Наиболее известными для расчета индексов цен являются следующие формулы: Ласпейреса

Пааше

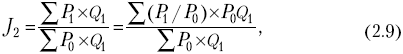

где Р 1 и Р 0 - цены соответственно текущего и базисного периодов; Q 1, Q 0 - количества продукции в эти периоды. В обеих формулах предпринимается попытка найти изменение «средних цен» при фиксированных объемах товаров, но в одном случае базисного периода (см. формулу 2. 8), в другом текущего (см. формулу 2. 9). Однако при «взвешивании» по объему одного из периодов получаемые результаты существенно различаются, поэтому были предложены и другие формулы: Эджворта

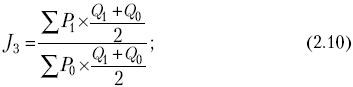

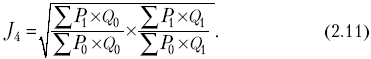

Фишера

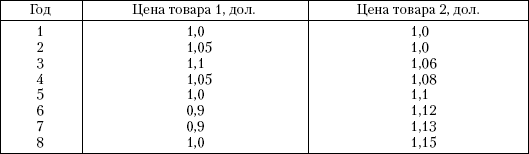

На практике чаще используется формула Ласпейреса, хотя формула Пааше является более точной (в ней берутся «веса», соответствующие современной структуре продукции, а не прошлой). Проблема заключается в том, что не всегда есть необходимые данные, чтобы можно было применить формулу Пааше. Рассмотрим пример использования формулы Ласпейреса. В табл. 2. 8 приведены исходные данные по двум товарам. При этом в первый год, который берется за основу для определения «весов», на первый товар приходится 33 % объема продаж, а во второй - 67 %, что и определяет соответствующие «веса» товаров. Таблица 2. 8 Исходные данные для условного примера использования формулы Ласпейреса

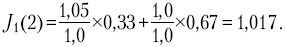

При использовании формулы (2. 8) получим индекс цен во второй год

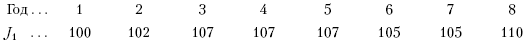

Аналогично рассчитываются индексы цен и в последующие годы:

Проблемой является выбор товаров-репрезентантов, которые представляют отдельные группы однородных товаров. В настоящее время в товарные ряды включают до 1000 наименований товаров и более. Для измерения уровня инфляции чаще всего используют дефляторы ВНП и индексы розничных цен. Предлагаются и альтернативные варианты измерения уровня инфляции, например определение избыточной денежной массы по уравнению обмена (закон денежного обращения) или сопоставление возросшего уровня цен в национальной валюте с их уровнем в относительно устойчивой валюте. Контрольные вопросы

Белоглазова Г.Н. Деньги, кредит, банки | Кушнир И.В. Деньги, кредит, банки | Мягкова Т.Л. Деньги, кредит, банки |