| Каталог статей | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Камысовская Светлана Васильевна, Захарова Татьяна Владимировна Методические аспекты формирования отчетности по сегментам консолидированной группы при первом применении МСФО (IFRS) 8 «Операционные сегменты».Методические аспекты формирования отчетности по сегментам консолидированной группы при первом применении МСФО (IFRS) 8 «Операционные сегменты».

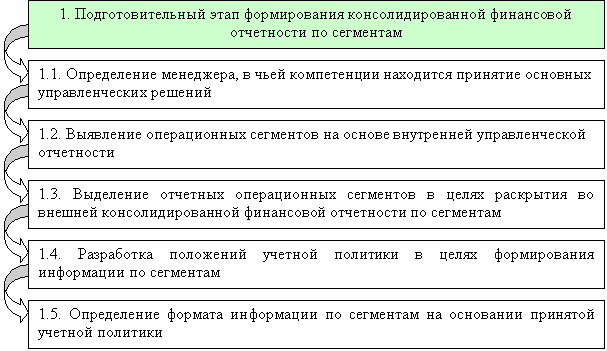

Субъекты бизнеса, входящие в консолидированные группы, как правило, занимаются производством разнообразной продукции, оказывают разные услуги, осуществляют торговую, посредническую, финансовую деятельность на предприятиях с различным техническим уровнем, разной рентабельностью, имеющих различные перспективы дальнейшего развития. Кроме того, производство и продажа товаров могут совершаться в различных географических зонах, государствах, территориальных районах, что также отражается на результатах хозяйственной деятельности. Информация, связанная с данными особенностями деятельности компаний периметра консолидации, представляет интерес для многих пользователей финансовой отчетности и представляется в составе отчетности по сегментам. Федеральный закон от 27.07.2010 №208-ФЗ «О консолидированной финансовой отчетности», вступивший в силу 10 августа 2010 г., установил общие требования к составлению, представлению и публикации консолидированной финансовой отчетности российских организаций, Консолидированная финансовая отчетность - это систематизированная информация, которая отражает финансовое положение, финансовые результаты деятельности и изменения финансового положения организации, организаций и (или) иностранных организаций - группы организаций, определяемой в соответствии международными стандартами финансовой отчетности (МСФО) (ст. 1 Закона N 208-ФЗ). Кроме того, сама отчетность такого формата (консолидированная финансовая отчетность) составляется также по требованиям МСФО (п. 1 ст. 3 Закона N 208-ФЗ). Эта норма закона распространяется и на отчетность по сегментам консолидированной группы компаний. Сегментарная отчетность представляет особый интерес для транснациональных холдингов, поскольку на основании интегрированных показателей всех компаний группы в составе консолидированной отчетности достаточно проблемно осуществить оценку рисков разных составляющих бизнеса, определить преобладающие тенденции развития компаний, оценить степень диверсификации видов деятельности. В соответствии с действующим законодательством в настоящее время крупные российские компании представляют информацию по сегментам в составе годовой консолидированной отчетности в соответствии с требованиями международных стандартов финансовой отчетности (МСФО), или общепринятыми принципами бухгалтерского учета (ГААП) США. В МСФО основным стандартом, регулирующим составление сегментарной отчетности, является МСФО (IFRS) 8 «Операционные сегменты» (Далее МСФО (IFRS) 8). В связи с введением МСФО (IFRS) 8 в действие на территории Российской Федерации Приказом Минфина России от 26.11.2011 № 160н и вступлением его в силу со дня официального опубликования в журнале «Бухгалтерский учет» (опубликован в Приложении к журналу «Бухгалтерский учет», № 12, 2011г.) многие консолидированные группы столкнутся с необходимостью применения этого стандарта впервые. Сегментарная отчетность предоставляет пользователям детализированную информацию о финансовом положении и результатах деятельности участников группы взаимозависимых компаний, позволяет точнее оценить риски и прибыльность диверсифицированного, транснационального и межрегионального бизнеса. Таким образом, для внешних пользователей внешняя сегментарная отчетность является информационным источником при принятии инвестиционных решений. Внутренняя сегментарная отчетность компании, в свою очередь, служит базой для принятия управленческих решений менеджментом разного уровня, включая решения о распределении ресурсов между сегментами, ценообразовании, определения приоритетов в развитии отдельных направлений бизнеса, реструктуризации и пр. Она помогает определить конкурентные преимущества по сравнению с другими компаниями в данной отрасли, осуществить прогнозы будущих результатов деятельности. Формирование отчетности по сегментам консолидированной группы имеет свои методические особенности для компаний, осуществляющих первое применение МСФО (IFRS) 8 «Операционные сегменты», и для компаний, повторно осуществляющих эти процедуры. Заметим, что различия будут затрагивать, прежде всего, подготовительный этап составления консолидированной отчетности по сегментам, поскольку набор процедур на подготовительном этапе зависит от того, впервые ли организация готовит раскрытие по сегментам, или уже есть сопоставимая информация. В настоящей статье остановимся на ситуации первого применения стандарта. Предварительно отметим, что МСФО (IFRS) 8 делает акцент на управленческой составляющей сегментарной отчетности, поэтому в основе методики формирования консолидированной финансовой отчетности по сегментам лежит управленческий подход. Подготовительный этап при первом применении МСФО (IFRS) 8 включает ряд общих процедур, представленных на рисунке 1.

Рис. 1 Процедуры подготовительного этапа. На этом этапе необходимо выявить менеджера, в чьей компетенции находится принятие основных управленческих решений в компании; определить перечень операционных сегментов бизнеса; дифференцировать их на отчетные и не отчетные; разработать положения учетной политики компании в части сегментарной информации; определить требуемый формат ее раскрытий. Следующий этап – основной, он является наиболее трудоемким, и его процедуры не зависят от того, впервые или нет, применяются МСФО. Основное содержание этапа заключается в сборе, группировке и обобщении информации в целях подготовки сегментарной отчетности: для отдельного юридического лица - на основе данных сегментарного учета, а для консолидированных групп компаний - на основе консолидации учетных данных компаний, входящих в каждый сегмент группы. Кроме того, на этом этапе происходит формирование табличной сегментарной информации в требуемом формате в зависимости от того, годовая это отчетность или промежуточная (рис. 2).

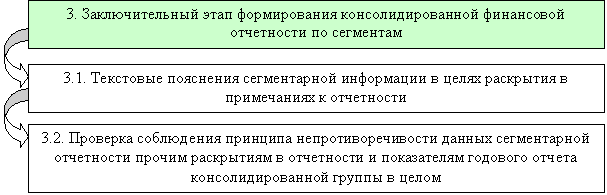

Рис. 2 Процедуры основного этапа. Третий этап – заключительный (рис. 3). Любая табличная информация в отчетности предполагает наличие комментариев, поэтому на этом этапе необходимо выполнить текстовые пояснения (примечания) к табличной сегментарной информации, а также проверить соблюдение принципа непротиворечивости при формировании отчетности по сегментам по отношению к отчетности консолидированной группы в целом (единство подходов к признанию активов и обязательств, единообразие применяемой оценки, соответствие данных раскрытия по сегментам прочим раскрытиям в отчетности и данным, содержащимся в годовом отчете компании).

Рис. 3 Процедуры заключительного этапа. Рассмотрим подробнее процедуры, которые необходимо выполнить на каждом из этапов (сохраним нумерацию процедур, принятую на рис.1-3). 1. Подготовительный этап формирования консолидированной финансовой отчетности по сегментам при первом применении МСФО (IFRS) 8. 1.1. Определение менеджера, в чьей компетенции находится принятие основных управленческих решений. Решение этой задачи опирается на организационную структуру компании, состав ее высшего менеджмента и установленный для него должностными обязанностями функционал. Как правило, почти во всех организациях, полномочия, касающиеся оперативного управления группой, распределения ресурсов, текущей оценки результатов деятельности, возлагаются на команду топ-менеджеров компании. Поэтому органом, ответственным за принятие основных управленческих решений для целей определения операционных сегментов, будет являться не высшее руководство компании, а команда топ-менеджеров группы. 1.2 Выявление операционных сегментов на основе внутренней управленческой отчетности. В основу построения сегментарной отчетности в соответствии с МСФО (IFRS) 8 заложен управленческий подход. Поэтому для определения операционных сегментов необходимо изучить систему и состав внутренней управленческой отчетности, которая формируется в компании на регулярной основе, и используется высшим менеджментом для принятия основных управленческих решений, и выделить те части бизнеса, в разрезе которых представляется данная отчетность. При этом следует получить подтверждение того, что каждая из этих частей бизнеса получает выручку и несет расходы (критерии отнесения части бизнеса к операционному сегменту по МСФО (IFRS) 8). 1.3 Выделение отчетных операционных сегментов в целях раскрытия во внешней консолидированной финансовой отчетности по сегментам. Для определения отчетных сегментов МСФО (IFRS) 8 устанавливает ряд количественных критериев, которые необходимо применить в отношении операционных сегментов, выявленных после выполнения предыдущей процедуры. Сегменты, в отношении которых выполняются эти критерии, и являются отчетными. В соответствии с МСФО (IFRS) 8 операционный сегмент является отчетным, если он удовлетворяет хотя бы одному из следующих условий: - выручка от продаж сегмента внешним покупателям и другим сегментам составляет не менее 10% суммарной (внешней и внутренней) выручки всех сегментов («критерий 10%-ной выручки»); - абсолютная величина прибыли (убытка) от деятельности сегмента составляет не менее 10% в абсолютном выражении от а) суммарной прибыли всех сегментов, которые не были в убытке, и б) суммарного убытка всех сегментов, которые были в убытке (критерий «10%-ной прибыли»); - активы сегмента составляют не менее 10% суммарных активов всех сегментов (критерий «10%-ных активов»). При этом количество сегментов должно быть таким, чтобы на них приходилось не менее 75% выручки организации. Если это условие не выполняется, то необходимо выделять дополнительные отчетные сегменты, даже если они не проходят по количественным критериям (§ 15, МСФО (IFRS) 8). В целях выделения отчетных сегментов путем проверки соответствия их количественным критериям можно применить следующую таблицу (табл.1): Таблица 1-Определение перечня отчетных сегментов компании

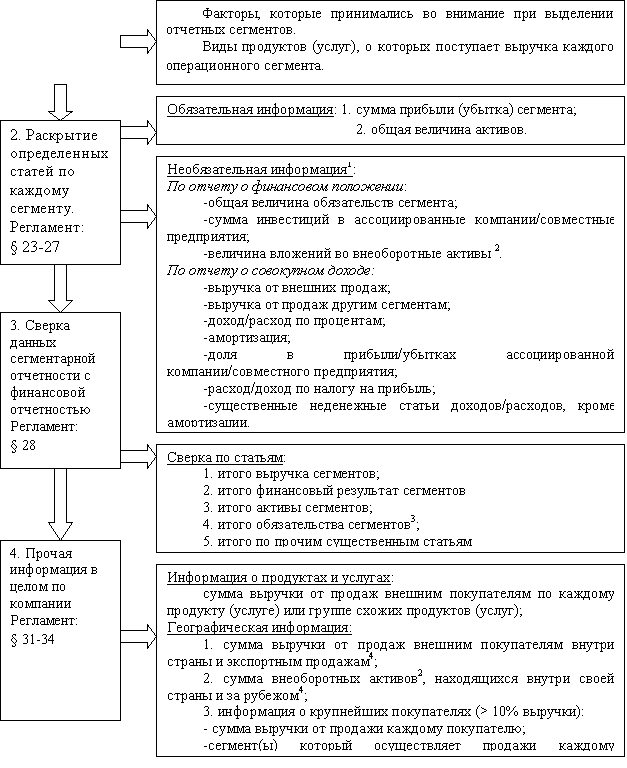

Итоговая проверка выделенных по этому алгоритму отчетных сегментов включает: определение выручки от внешних продаж по выявленным отчетным сегментам; сопоставление этой выручки с «Итого» выручки компании от внешних продаж; определение процента выручки отчетных сегментов от совокупной выручки компании. Отметим, что руководство группы может принять решение, что какие-либо из оставшихся операционных сегментов, не удовлетворяющие количественным критериям, также должны быть раскрыты в качестве отчетных, так как информация об этих сегментах будет полезна пользователям отчетности (что следует из § 13 МСФО (IFRS) 8). 1.4 Разработка положений учетной политики в целях формирования информации по сегментам. Формулирование аспектов учетной политики в отношении формирования информации по сегментам необходимо выполнить при первом применении стандарта. В МСФО (IFRS) 8 под учетной политикой понимается способ оценки статей сегментарной отчетности, а также основа учета транзакций между сегментами. Для формулирования учетной политики необходимо изучить внутреннюю отчетность организации, так как принцип единства оценки предполагает, что все статьи сегментарной отчетности должны оцениваться так же, в какой они оцениваются тем лицом, которое ответственно за принятие основных управленческих решений в компании. Отметим, что в обязательном порядке должны быть установлены методические аспекты оценки выручки и расходов сегмента, а также оценки результатов деятельности сегментов, активов и обязательств сегмента. 1.5. Определение формата информации по сегментам на основании принятой учетной политики. Формат раскрытия отчетности должен определяться на основании соблюдения требования МСФО (IFRS) 8 по раскрытию всей необходимой информации, а также исходить из принципа последовательного применения учетной политики для обеспечения сопоставимости отчетных данных. В целом требования МСФО (IFRS) 8 по раскрытию сегментарной информации можно представить в виде четырех составляющих (рис. 4). 2. Основной этап формирования консолидированной финансовой отчетности по сегментам. Как отмечалось выше, этот этап по перечню и содержанию процедур, как при первом, так и при последующем применении МСФО (IFRS) 8, является идентичным. 2.1. Сбор, группировка и обобщение информации для формирования сегментарной отчетности. Наполнение содержания этой процедуры и ее трудоемкость зависят от формата сегментарной отчетности, то есть, готовится ли отчетность для отдельного юридического лица или для группы взаимозависимых компаний. В первом случае информационными источниками в целях подготовки отчетности являются данные сегментарного учета, отражаемые в учетных регистрах, что облегчает задачу.

1 в случае, если данные представляются главному лицу, ответственному за принятие основных управленческих решений в компании 2 кроме финансовых инструментов, отложенных налоговых активов, активов пенсионных планов и прав, возникающих из контрактов на страхование 3 если есть раскрытие суммы обязательств. 4 «итого», или по отдельным странам - если суммы существенны Рис.4 Требования МСФО (IFRS) 8 по раскрытию сегментарной информации Во втором случае сбор и обработка информации представляют более сложную методическую задачу, поскольку в группу взаимозависимых компаний обычно входят организации, бухгалтерские системы которых не представляют собой единую унифицированную информационную систему, и для получения консолидированной информации необходимо выполнение дополнительных процедур по консолидации и трансформации данных. Это, в свою очередь, ставит задачу организации сбора информации для подготовки сегментарной отчетности из всех существенных компаний группы в целях последующей ее обработки. Формат сбора информации должен быть определен заранее и быть единым для всех участников группы. Мы предлагаем в рамках группы разработать унифицированный перечень аналитических таблиц, охватывающих весь диапазон деятельности. Каждая существенная компания группы, должна заполнить те из таблиц, которые применимы к ее деятельности, на основании таких данных при консолидации отчетности возникает возможность подготовки необходимой сегментарной информации. Пример комплексной аналитической таблицы по выручке, включающей одновременно раскрытия по контрагентам, регионам и видами продукции, приведен в табл. 2. Таблица 2 - Аналитическая таблица "Выручка по контрагентам, регионам и видам продукции" организации, тыс. руб.

2.1. Сбор, группировка и обобщение информации для формирования сегментарной отчетности. Представление информации в виде аналитических таблиц всех существенных компаний группы является довольно трудоемкую процедуру, поэтому рекомендуем получать информацию из единой базы данных, объединив заранее все компании группы в единую информационную систему, аккумулирующую данные их бухгалтерского учета. 2.2. Подготовка сегментарной информации в требуемом формате на основе собранных данных. Так, в зависимости от того, в годовой или в промежуточной отчетности должны производиться раскрытия будет зависеть формат подготовки сегментарной информации по МСФО. При этом для промежуточной отчетности по МСФО раскрытие производятся в сокращенном формате. Перечень раскрытий установлен в стандарте МБС (IAS) 34 "Промежуточная финансовая отчетность". Раскрытию подлежит следующая информация: - выручка от продаж внешним покупателям, если она включается в величину прибыли (убытка) сегмента, анализируемую лицом, ответственным за принятие основных управленческих решений в организации; - выручка от продаж между сегментами, если она анализируется лицом, ответственным за принятие основных управленческих решений в организации; - величина прибыли (убытка) сегмента; - сумма активов, по которым были существенные изменения по сравнению с величиной, раскрытой в последней годовой финансовой отчетности; - описание различий в принципе сегментации или порядке определения прибыли (убытка) сегмента по сравнению с последней годовой финансовой отчетностью; - сверка суммарной величины прибыли отчетных сегментов и прибыли организации до налогообложения. Существенные расхождения, выявленные при сверке, должны быть отдельно показаны и описаны. Из этого следует, что раскрытие по сегментам в промежуточной отчетности сокращено и в основном показывает изменения в сегментарной информации, которые произошли с даты последней годовой отчетности. Существует различия в методике подготовки сегментарной информации для раскрытия в отчетности, связанные с тем, для кого именно готовится данная отчетность, а именно для юридического лица или группы. Сложность заключается в том, что в основе представления отчетности для одного юридического лица лежит сегментарный учет, в то время как для группы компаний информация должна быть не только консолидирована, но и соблюдены общие и специальные правила ее составления.

3.1. Текстовые пояснения сегментарной информации в целях раскрытия в примечаниях к отчетности Так, в описании сегментарной информации должно содержаться описание учетной политики в части сегментарной информации, включая способы оценки раскрываемых статей отчетности. Подлежат раскрытию факторы, которые принимались во внимание при выделении отчетных сегментов; виды продуктов (услуг), от которых поступает выручка каждого операционного сегмента; метод учета операций между сегментами; изменения в способах оценки прибыли (убытка) сегментов по сравнению с прошлыми периодами и эффект от этих изменений и пр. 3.2. Проверка соблюдения принципа непротиворечивости данных сегментарной отчетности прочим раскрытиям в отчетности и показателям годового отчета консолидированной группы в целом. Обязательно должно выполняться равенство данных в сверке выручки и прибыли в сегментарной отчетности с соответствующими данными в отчете о совокупном доходе. Наличие расхождений в данных могут побудить пользователей отчетности считать данные в сегментарной отчетности ненадежными и неправильными. Литература: 1. Федеральный закон от 27.07.2010 №208-ФЗ «О консолидированной финансовой отчетности». 2. Международный стандарт финансовой отчетности IFRS 8 "Операционные сегменты". URL: [сылка более недоступна} 3. Международный бухгалтерский стандарт IAS 34 "Промежуточная финансовая отчетность". URL: [сылка более недоступна}

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||