| Деньги, кредит, банки (Белоглазова Г.Н.) |

Мировой финансовый рынок и его структураС начала 60-х гг., а особенно в 80 - 90-е гг. XX в. в мировом хозяйстве наблюдался интенсивный процесс интернационализации международных операций и рынков ссудных капиталов. Причем первоначально этот процесс основывался на интернационализации производства, превращении ведущих национальных компаний и банков в транснациональные. Транснациональные компании (ТНК) в поисках дополнительной прибыли преодолели узость национальных рынков путем активных инвестиций в производственные и сбытовые подразделения за рубежом. Потребности в кратко - и долгосрочном капитале, которые возникали у этих компаний, также стали финансироваться не только с помощью национальных рынков, но и с использованием возможностей финансовых рынков отдельных зарубежных государств и в целом мирового. Банки, идя навстречу своим клиентам, вынуждены были также развивать свои международные операции. В результате не только возросла активность финансово-кредитных учреждений на внешних рынках, но путем слияний и поглощений, а также создания различных альянсов сформировались транснациональные банки. Эти процессы оказали заметное влияние на объемы операций и структуру мирового финансового рынка. Однако в настоящее время интернационализация операций в финансово-кредитной сфере происходит быстрее, чем в сфере производства. По существу, финансовая интеграция в мировом масштабе служит катализатором глобализации мировой экономики, т. е. процессов сближения хозяйственных механизмов стран мира и возникновения единого мирового финансового рынка. Можно выделить несколько факторов, которые способствовали глобализации и интеграции мирового финансового сообщества. Прежде всего речь идет о последовательном смягчении государственных валютных и внешнеторговых ограничений в ведущих странах мира. Кроме того, параллельно происходило дерегулирование и либерализация финансово-кредитных операций в основных мировых финансовых центрах. К этому необходимо добавить, что развитие компьютерной и телекоммуникационной техники и технологии значительно облегчило процедуру принятия финансовых решений и позволило осуществлять инвестиции по всему земному шару в режиме реального времени из одного офиса. Необходимо также упомянуть об институциализации финансовых рынков, т. е. преимущественном развитии активности институциональных инвесторов - крупных финансово-кредитных учреждений, обладающих несравненно большими ресурсами и возможностями по сравнению со средствами мелких частных инвесторов. Однако наряду со снижением барьеров на пути международного движения капиталов в современной мировой экономике существуют и противоположные тенденции. Увеличение международной мобильности капиталов усилило потенциальную опасность перерастания валютно-финансовых кризисов отдельных стран и регионов в мировые. Поэтому страны, обеспокоенные проблемой национальной экономической безопасности, пытаются защитить свои национальные рынки от негативного воздействия внешних факторов путем введения разнообразных ограничений на трансграничный перелив финансовых ресурсов. К этому необходимо добавить меры, направленные на борьбу с отмыванием незаконно полученных денежных средств и на пресечение финансирования преступных организаций. Поэтому большинство стран в настоящее время пришло к осознанию того, что свобода движения капиталов, являющаяся необходимым условием функционирования современного мирового хозяйства, должна дополняться мерами по контролю за происхождением денежных средств. В связи с этим в 1989 г. по инициативе стран «большой семерки» была создана организация ФАТФ (Financial Action Task Force - FATF), целью которой была провозглашена борьба с «грязными деньгами». Первоначально предполагалось вести борьбу с отмыванием «грязных денег » только на территории 29 стран-участниц. Однако в феврале 2000 г. члены организации, осознав, что для эффективного противодействия незаконным операциям нельзя замыкаться в национальных границах, приняли решение о распространении своей деятельности и на государства, ранее не желавшие сотрудничать с ФАТФ. Они разработали 25 признаков, по которым определяются страны, к международным операциям с которыми должно проявляться повышенное внимание. Финансовый рынок - это рынок, на котором обращаются финансовые активы. В результате глобализации экономические агенты уже не ограничены возможностями финансирования на их национальных рынках и, так же как инвесторы, имеют возможность выбирать объекты для инвестиций у себя в стране и за рубежом. Поэтому современный мировой финансовый рынок по своей экономической сущности представляет собой механизм аккумулирования и перераспределения на конкурентной основе финансовых ресурсов между странами, регионами, отраслями и отдельными хозяйствующими субъектами. В результате возникают экономические отношения между кредиторами и заемщиками по предоставлению кредитных ресурсов на условиях возвратности, срочности и платности на международном уровне. Таким образом, функции, выполняемые мировым финансовым рынком, являются продолжением и развитием функций национальных финансовых рынков. Мировой финансовый рынок обеспечивает:

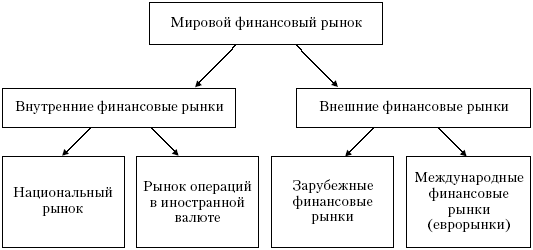

С функциональной точки зрения мировой финансовый рынок можно рассматривать как совокупность национальных и собственно международных финансовых рынков, обеспечивающих аккумулирование и перераспределение финансовых ресурсов через систему банковских и иных финансово-кредитных учреждений для обеспечения процесса воспроизводства в мировом масштабе. При этом современный мировой финансовый рынок представляет собой не простую механическую сумму национальных и международных рынков, а их совокупность, рассматриваемую с учетом всей системы сложных прямых и обратных хозяйственных связей, существующих между ними. Хотя некоторые особенности отдельных рынков (например региональных или рынков отдельных финансовых инструментов) продолжают сохраняться, в целом постепенно процессы взаимного перелива капиталов приводят к формированию единой системы торговли валютами, кредитными ресурсами, высокой степени корреляции фондовых индексов и формированию на этой базе новых сегментов мирового финансового рынка. Подобная многогранность явлений на мировом финансовом рынке и сложная взаимозависимость его сегментов приводит к тому, что невозможно представить единую классификацию структуры этого рынка. Поэтому, для того чтобы лучше разобраться в его структуре, нами будет использоваться набор нескольких критериев, каждый из которых по-своему детализирует мировой финансовый рынок. Необходимо также отметить, что применяемая нами терминология будет отличаться от традиционно используемых в отечественной экономической науке терминов. Например, Л. Н. Красавина {2, с. 387} в соответствии с марксистской концепцией деления капитала на ссудный и предпринимательский рассматривает мировой финансовый рынок как часть мирового рынка ссудных капиталов (рис. 13.1).

Как следует из рис. 13. 1., помимо финансового в структуре мирового рынка ссудных капиталов Л. Н. Красавиной выделяются также мировой денежный рынок и мировой рынок капиталов. Под мировым финансовым в данном случае понимается такой рынок, на котором осуществляются эмиссия и обращение ценных бумаг. Рынок кредитов на средние и короткие сроки получил название мирового рынка капиталов, а краткосрочные операции были отнесены к сфере мирового денежного рынка. Применительно к реальным современным условиям приведенная выше классификация страдает чрезмерной условностью. Прежде всего в ней не учитывается постоянный взаимный переток средств между рынками, процессы секьюритизации финансовых активов, которые проявляются в замещении обычных банковских кредитов эмиссией ценных бумаг. Кроме того, некоторые виды операций, например торговля производными финансовыми инструментами, вообще никак не вписываются в представленную систему. Нами будет использоваться термин «мировой финансовый рынок» для обозначения рынка, на котором обращаются разнообразные виды финансовых активов. С точки зрения какой-либо отдельной страны финансовые рынки можно подразделить на внутренние и внешние. Соответствующая классификация представлена на рис. 13. 2.

Внутренний финансовый рынок каждой страны состоит из двух частей. Основная часть представлена национальным рынком, на котором хозяйствующие субъекты данной страны эмитируют и перепродают финансовые активы, выраженные в национальных денежных единицах. Вторая часть внутреннего рынка, которая обычно уступает по объемам, представлена операциями, выраженными в иностранных валютах, но подвергающимися регулированию правительственными органами данной страны. Внешние для данной страны рынки в свою очередь представлены операциями на зарубежных рынках и операциями на международных рынках или еврорынках. Операции на зарубежных рынках - это сделки по купле-продаже финансовых активов, выраженных в валютах иностранных государств, в которых они осуществляются. В отличие от них операции на еврорынках, которые также называют оффшорными, представляют собой операции с финансовыми ресурсами в валютах, размещенных на счетах вне страны их эмиссии. При этом термин «еврорынок» не подразумевает географическое расположение рынка и не тождествен понятию операций в единой валюте евро. Далее каждый из сегментов мирового финансового рынка классифицируется в зависимости от срока и вида обращающихся на нем инструментов, а также в соответствии с различными критериями, представленными в табл. 13.1. С точки зрения срока обращения финансовых инструментов выделяют денежный рынок, на котором обращаются инструменты с оставшимся сроком погашения до 1 года, и рынок капиталов, на котором обращаются инструменты со сроком более 1 года. Денежные рынки позволяют коммерческим банкам и компаниям различного профиля корректировать ликвидность своих активов. Способы корректировки могут быть различны: размещение займов, предоставление ссуд или купля-продажа ценных бумаг. В то же время основная цель операций на рынках капиталов состоит в получении максимального взвешенного на риск дохода в средне - и долгосрочной перспективе. В зависимости от вида инструмента, служащего предметом торговли, выделяют кредитный рынок и рынок ценных бумаг, каждый из которых в дальнейшем рассматривается как совокупность рынков отдельных финансовых активов (см. 13.3). Кроме того, выделяют первичный и вторичный финансовые рынки. На первичном рынке происходит первоначальное размещение, или эмиссия, финансовых инструментов. Все дальнейшие сделки по купле-продаже существующих инструментов осуществляются на вторичных рынках. С точки зрения организационной структуры мировой финансовый рынок может быть подразделен на неорганизованные рынки, на которых сделки осуществляются напрямую или через посредника, и организованные, или биржевые. Таблица 13. 1 Сегменты мирового финансового рынка

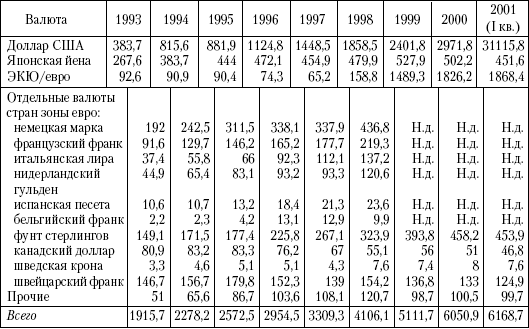

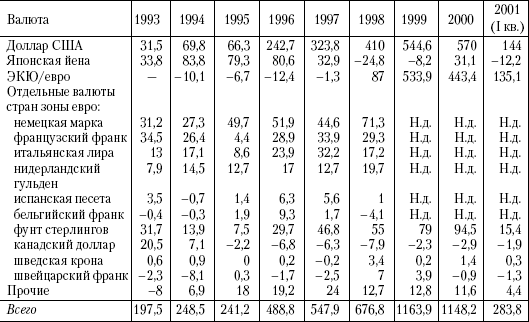

Далее выделяются рынки базовых (первичных) финансовых инструментов и рынки производных инструментов (деривативов), цены которых зависят от стоимости лежащих в их основе базовых активов. Необходимо также отметить, что в зависимости от срока поставки актива, предусмотренного покупателем и продавцом в договоре между ними, можно выделить спотовые и срочные рынки. Рынок операций спот (от англ. «spot»), который также называют рынком с немедленной поставкой, или наличным рынком, обычно предполагает поставку актива и его оплату в течение двух рабочих дней. Срочный рынок предусматривает поставку актива и его оплату в некоторый момент в будущем (от трех рабочих дней до нескольких лет), но по цене, зафиксированной в момент заключения договора. Таким образом, на мировом финансовом рынке обращается множество разнообразных инструментов. Наиболее подробно они будут рассмотрены в табл. 13.3. В целом динамика развития мирового финансового рынка характеризуется стремительным ростом его объемов, числа участников, операций и вовлеченных регионов. Это хорошо иллюстрируют данные о международных выпусках долговых ценных бумаг, приведенные в табл. 13.2 и 13.3. Таблица 13. 2 Объем находящихся в обращении международных выпусков долговых ценных бумаг (по видам валют), млрд дол., по годам

Примечание. Данные, приведенные в таблице, опубликованы в работе: International Capital Markets: Developments, Prospects, and Key Policy Issues. - Wash., 2001. P. 20. Таблица 13. 3 Объем нетто эмиссии международных долговых ценных бумаг (по видам валют), млрд дол., по годам

Примечание. Источник приведенных данных см. в табл. 13. 2. Контрольные вопросы

Белоглазова Г.Н. Деньги, кредит, банки | Кушнир И.В. Деньги, кредит, банки | Мягкова Т.Л. Деньги, кредит, банки |